全球区块链产业投融资半年报(2021)

01区块链

机构得得号

Aug 02, 2021

•

零壹财经旗下区块链与数字知识服务平台。从0到1,从1到N,带你认识区块链。

摘要:

半年总结:DeFi仍最受青睐。

报告主编:柏亮、于百程 | 执行主编:蒋照生 | 分析师:赵越

2021年上半年,全球区块链产业投融资市场活跃,共计发生770笔融资,其中543笔透露具体融资金额,融资金额共计769.50亿元,平均单笔融资金额高达1.42亿元。

全球区块链融资主要集中于美国、英国、中国、新加坡等10个国家,这些国家融资数量在全球占比超50%,融资金额占比超75%;融资轮次主要集中于战略投资、种子、天使轮和A轮,占比超94%。

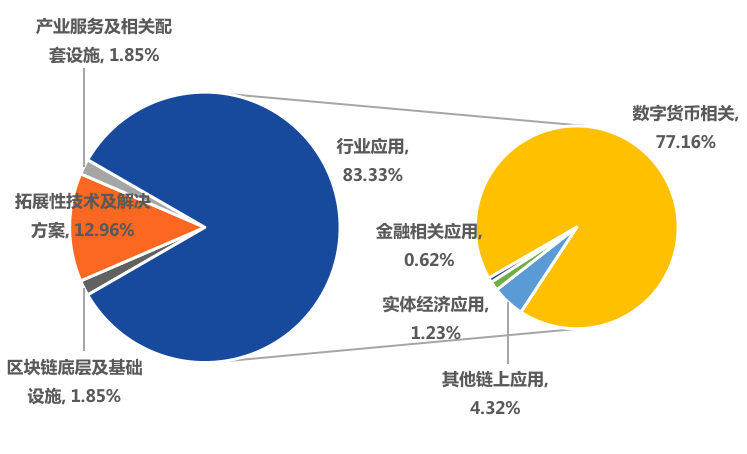

从融资产业分布看,数字货币相关产业仍是资本方的重点投资领域,行业应用中超85%为数字货币相关行业,其中DeFi、NFT是主要投资领域。

2021年上半年,约1800家机构及个人参与了全球区块链产业投资,有20家机构的投资次数处在20次以上,数字货币相关行业最受青睐,占比超77%。

2021年,DeFi增长势头继续保持,锁仓价值从年初的171亿美元增长至765亿美元;NFT不断火爆,众多品牌、公司及投资机构纷纷入场;全球知名加密货币交易所Coinbase(NASDAQ:COIN)以直接上市(DPO)的方式登陆纳斯达克;Visa、PayPal相继宣布推出加密货币支付服务……

在经历2020年的低迷之后,2021年,全球区块链产业投融资市场不断反弹,仅上半年的投融资数量就已经超过2020年全年。

为详细分析2021年上半年全球区块链产业的具体融资情况,01区块链从融资数量金额、地域分布、融资轮次、行业分布以及投资机构等不同维度进行了对比分析,以期展现全球区块链产业融资全貌。

(一)融资数量呈“V型”特征,平均单笔融资金额属亿元级别

2021年上半年,全球区块链产业共计发生770笔融资,其中543笔透露具体融资金额,融资金额共计769.50亿元(按2021年6月30日收盘汇率换算,下文同),平均单笔融资金额高达1.42亿元。

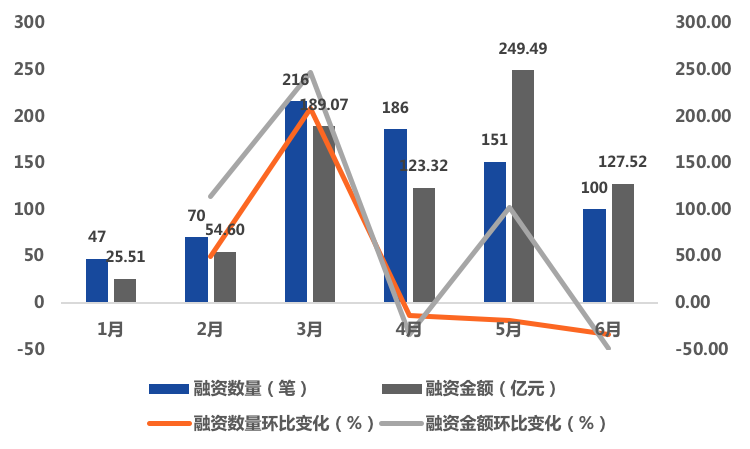

观察2021年上半年各月的具体融资情况,可以看出,融资数量呈“V型”特征,融资金额则波动幅度较大。3月融资数量达到最高峰,之后又开始持续回落;5月融资金额最高,占上半年总融资金额的32.42%。综合来看,全球区块链产业第二季度的融资活跃度要高于第一季度。

图1:2021年上半年全球区块链产业融资数量、金额

注:为便于统计,报告剔除了ICO、IEO、STO、IDO、并购、IPO以及IPO上市之后的融资等(下同)。

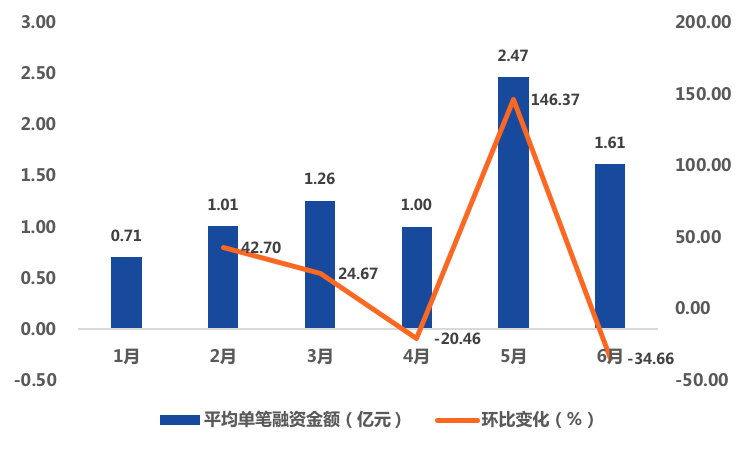

从平均单笔融资金额看,除1月份外,2021年上半年区块链产业平均单笔融资金额均属于亿元级别。其中,5月份平均单笔融资金额为上半年最高,达2.47亿元,6月份,平均单笔融资金额虽有所回落,但仍维持在较高水平,为1.61亿元。

注:平均单笔融资金额=公开透露的具体融资金额/公开透露具体融资金额的公司(项目)数量

(二)地域分布:美国遥遥领先,中国融资金额仅占全球2.28%

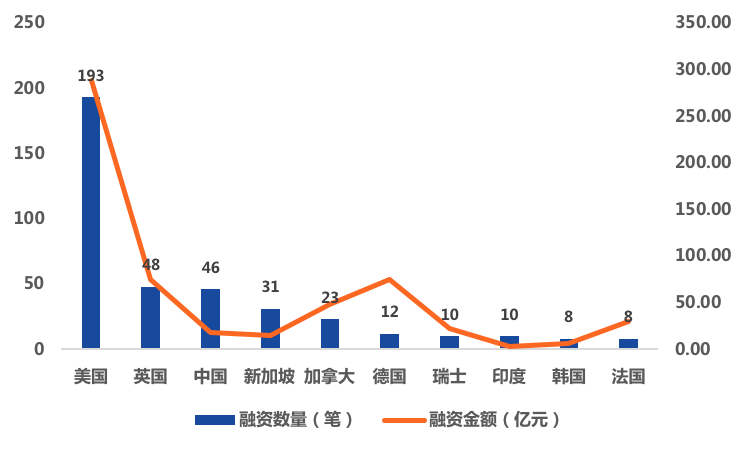

2021年上半年,全球区块链融资主要集中于美国、英国、中国、新加坡等10个国家,这些国家融资数量在全球占比超50%,融资金额占比超75%。

美国区块链产业发生193笔融资,融资金额达288.33亿元,分别占全球融资数量、金额的25.06%、37.47%,遥遥领先于其他国家;英国融资数量位居全球第二,为48笔,融资金额为74.74亿元;中国排在第三名,融资数量为46笔,但融资金额仅为17.57亿元,占全球融资金额的2.28%,远低于加拿大、德国、瑞士和法国等融资数量相对较少的国家。

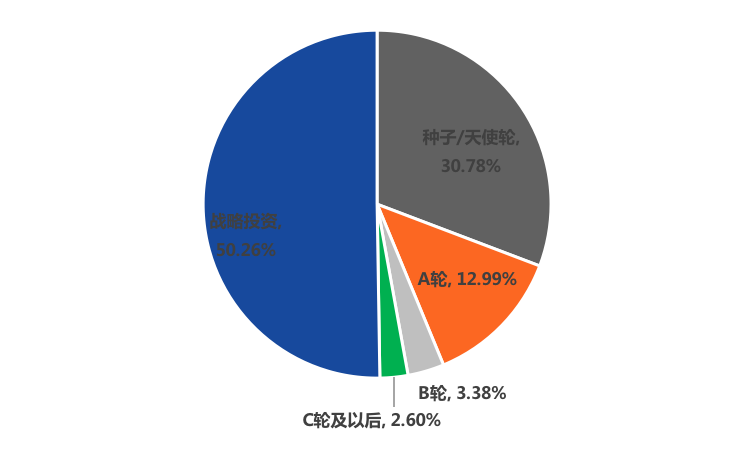

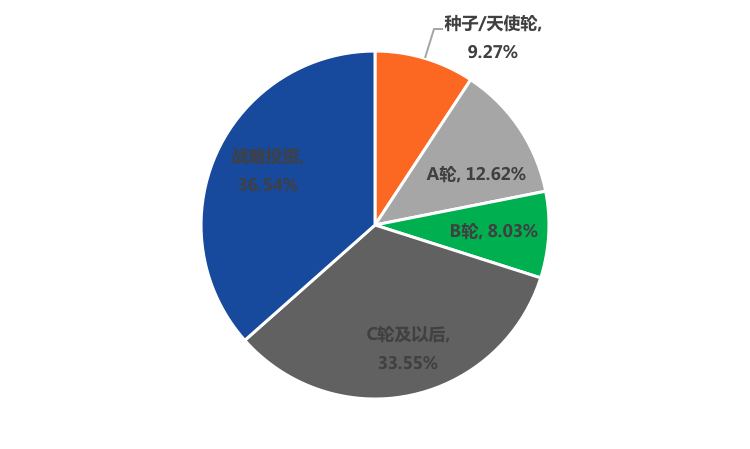

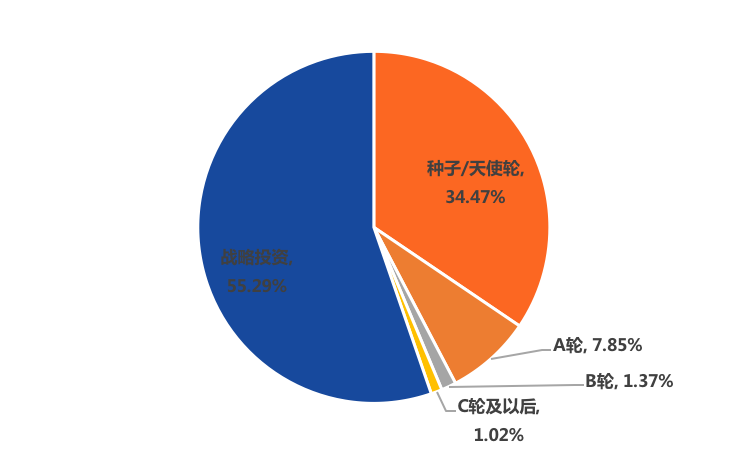

(三)融资轮次:种子/天使和A轮融资占比超42%,B轮以后融资仅发生46笔

从融资轮次看,2021年上半年,全球区块链产业融资主要集中于战略投资、种子、天使轮和A轮,占比超94%。其中,战略投资占比最高,超50%,其次为种子/天使轮,占比30.78%,B轮以后融资数量较少,上半年仅发生46笔融资。可以看出,2021年上半年,全球区块链产业融资主要集中于初创企业。

图3 2021年上半年全球区块链产业轮次分布(按融资数量分类)

注:A 轮包括 Pre-A、A 和 A+;B 轮包括 Pre-B、B 和 B+;C 轮及以后包括 C-E 轮和Pre-IPO。

从公开披露的融资金额看,除战略投资外,C轮融资所获融资金额最高,其次为A轮,种子/天使轮虽融资数量最多,但由于单笔融资金额较低,融资总额较低,仅占总体融资金额的9.27%。

图4 2021年全球区块链产业融资轮次分布(按融资金额分类)

注:A 轮包括 Pre-A、A 和 A+;B 轮包括 Pre-B、B 和 B+;C 轮及以后包括 C-E 轮和Pre-IPO。

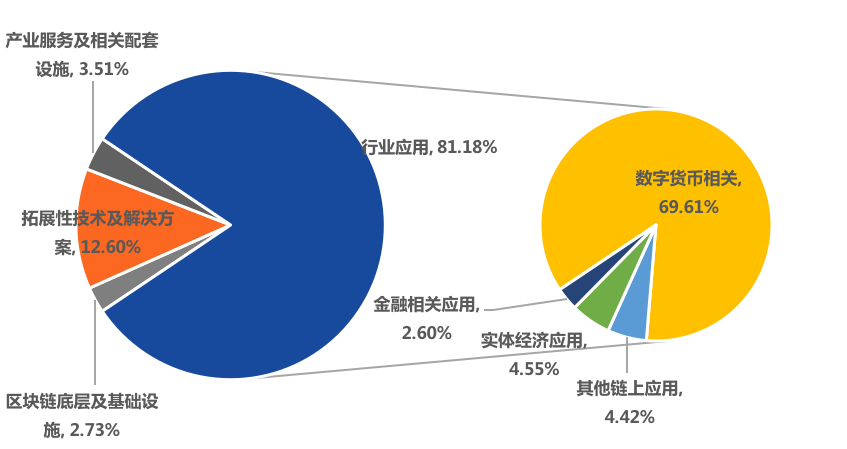

(四)数字货币相关行业仍最受资本方青睐,DeFi、NFT成主要投资领域

通过分析发生融资的区块链公司/项目所处的细分行业,有助于观察区块链各相关细分行业的发现现状、行业规模及发展趋势。

目前,中国区块链相关产业链条已初步形成。结合目前的区块链产业结构,01区块链将区块链产业划为区块链底层及基础设施(上游)、拓展性技术及解决方案(中游)、行业应用(下游)与产业服务及相关配套(产业配套)等4个一级产业。同时,为进一步分析各细分产业融资情况,又将4个一级产业划分为12个二级产业和90多个三级产业。

从不同行业的融资数量可以看出,行业应用最受资本方青睐,共计发生625笔融资,占比超81%;其次为拓展性技术及解决方案这一场景,获得97笔融资,占比12.6%;区块链底层及基础设施、产业服务及相关配套设施两大场景融资数量较少,分别为21笔和27笔。

其中,在行业应用中,数字货币相关产业仍是资本方的重点投资领域,获得融资的行业应用相关公司中超85%为数字货币相关行业;实体经济应用行业、金融相关应用行业和其他链上应用行业获得融资数量较少,分别为35笔、20笔和34笔。

图6 2021年上半年区块链融资产业分布(按融资数量划分)

除了在融资数量上遥遥领先于其他行业,数字货币相关行业也最“吸金”,2021年上半年,数字货币相关行业融资金额高达170.42亿元,占全行业融资总额的近60%。金融应用场景虽融资数量最少,但由于平均单笔融资金额较高,融资金额位居全行业第二,为33.67亿元。

图7 2021年上半年区块链融资产业分布(按融资金额划分)

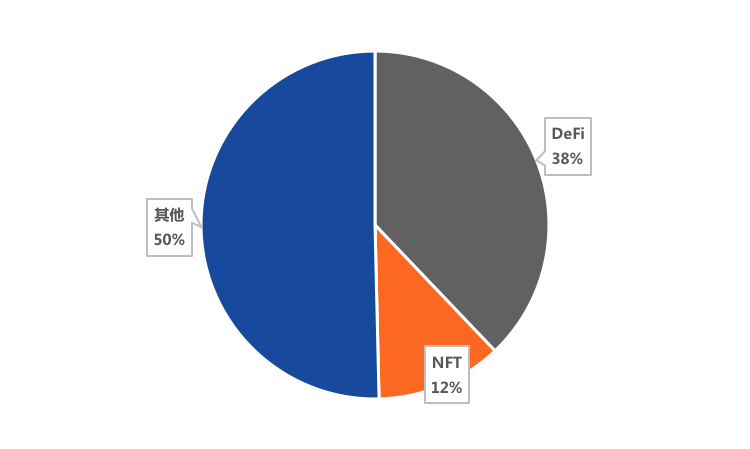

自2020年迎来爆发式增长,2021年,DeFi的热度持续高涨,投资机构纷纷入场。获得融资的数字货币相关行业中约38%为DeFi相关项目,融资数量约203笔。

在数字货币相关领域,NFT成为继DeFi之后的第二种“明星赛道”。伴随NFT热度的高涨,NFT相关项目也开始受到资本方青睐,63笔项目获得融资,且融资时间主要集中于2021年第二季度。

图8 2021年上半年DeFi和NFT相关行业融资数量占比

据01区块链不完全统计,2021年上半年,约1800家机构及个人参与了全球区块链产业投资。为从投资者视角观察区块链产业发展情况,我们选出了20家活跃投资机构,从投资行业、投资轮次两大角度进行具体分析。

在20家活跃投资机构中,AU21 Capital投资数量最多,进行了73笔投资;NGC Ventures进行了53笔投资,位居第二位;排在第三位的为LD Capital(了得资本),共计投资49笔。

从投资机构类型看,除专业投资机构外,越来越多的数字货币交易所不断加快投资布局,比如 CMS Holdings、Coinbase、Alameda Research和OKEx旗下的OKEx Blockdream Ventures等数字货币交易所投资数量均在20次以上。

从投资机构地区分布看,20家活跃投资机构主要分布在美国、中国和新加坡三地,其中美国投资机构数量最多,有8家。

表1 全球区块链产业投资机构TOP20(投资次数≥20)

|

排名

|

投资机构

|

投资数量(笔)

|

所属地区

|

成立时间

|

|

1

|

AU21 Capital

|

73

|

美国

|

2017年

|

|

2

|

NGC Ventures

|

53

|

新加坡

|

2017年

|

|

3

|

LD Capital(了得资本)

|

49

|

中国

|

2015年

|

|

4

|

CMS Holdings

|

44

|

/

|

2019年

|

|

5

|

Spark Digital Capital

|

40

|

美国

|

2017年

|

|

6

|

Coinbase

|

36

|

美国

|

2012年

|

|

7

|

Alameda Research

|

32

|

中国香港

|

2017年

|

|

8

|

Moonwhale Ventures

|

31

|

美国

|

2018年

|

|

9

|

HashKey

|

30

|

中国香港

|

2018年

|

|

10

|

DFG

|

28

|

美国

|

2020年

|

|

11

|

Genblock Capital

|

26

|

/

|

2020年

|

|

12

|

X21 Digital

|

26

|

新加坡

|

2020年

|

|

13

|

Genesis Block Ventures

|

25

|

开曼群岛

|

2021年

|

|

14

|

IOSG Ventures

|

24

|

中国

|

2017 年

|

|

15

|

GBV Capital

|

21

|

/

|

/

|

|

16

|

Pantera Capital

|

21

|

美国

|

2003年

|

|

17

|

Blocksync Ventures

|

20

|

/

|

2020年

|

|

18

|

Parafi Capital

|

20

|

美国

|

2018 年

|

|

19

|

Signum Capital

|

20

|

美国

|

2017年

|

|

20

|

OKEx Blockdream Ventures

|

20

|

/

|

/

|

资料来源:01区块链,零壹智库

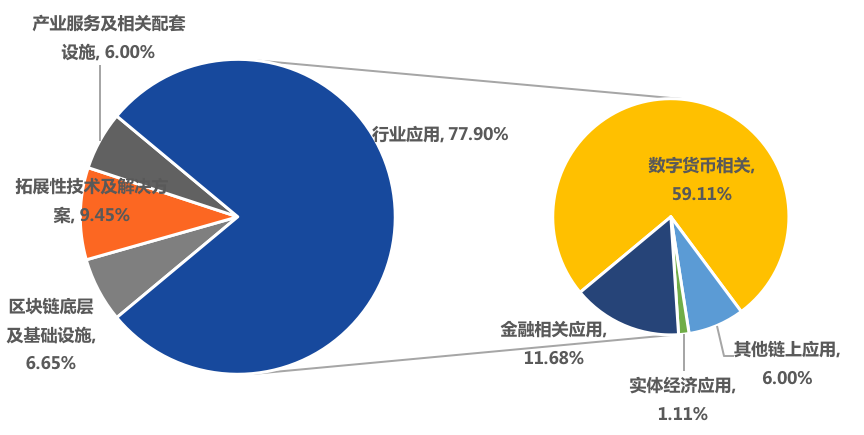

(一)数字货币相关行业投资占比超77%,实体经济和金融相关行业不足2%

从20家活跃投资机构的投资行业分布看,这些机构的投资主要集中于行业应用和拓展性技术及解决方案两大领域。其中,行业应用为最受欢迎的投资场景,占比超83%;其次为拓展性技术及解决方案,占比近13%。

在行业应用领域,数字货币相关行业仍是20家活跃投资机构的主要投资领域,近93%的行业应用相关公司/项目,为数字货币行业,其中超一半为DeFi相关项目;20家活跃投资机构对实体经济应用行业和金融相关应用行业的投资热情较低,对这两大行业的投资数量占比不足2%。

图9 20家活跃投资机构的投资产业(按投资数量划分)

(二)20家活跃投资机构的主要投资阶段:战略投资及种子/天使轮

从投资轮次看,20家活跃投资机构最关注的投资阶段是战略投资及种子/天使轮。其中,战略投资占比超55%;种子/天使轮投资占比34.47%。

2021年上半年,全球区块链投融资市场整体活跃,仅上半年的投融资数量就已超过2020年全年的投融资数量。2021年上半年,全球区块链产业共计发生770笔融资,平均单笔融资数量处在亿元以上;初创期的公司/项目受到资本方热捧,融资轮次集中于战略投资和和A轮以前;美国区块链市场融资表现亮眼,融资数量、金额远远高于其他国家。

数字货币相关行业仍是投资方的主要投资领域。不管是从融资行业分布看,还是20家活跃投资机构的投资领域看,DeFi仍旧是最受青睐的行业。除此之外,随着NFT热度的高涨,越来越多的投资方开始将目光转向这一领域。

作者:01区块链;来自链得得内容开放平台“得得号”,本文仅代表作者观点,不代表链得得官方立场凡“得得号”文章,原创性和内容的真实性由投稿人保证,如果稿件因抄袭、作假等行为导致的法律后果,由投稿人本人负责得得号平台发布文章,如有侵权、违规及其他不当言论内容,请广大读者监督,一经证实,平台会立即下线。如遇文章内容问题,请联系微信:chaindd123。

链得得仅提供相关信息展示,不构成任何投资建议

更多精彩内容,关注链得得微信号(ID:ChainDD),或者下载链得得App

English

English

评论(0)

Oh! no

您是否确认要删除该条评论吗?