抢占L2淘金热,深度解析L2代币经济学

摘要: 以太坊的未来就在二层网络的手中。

原文来源:Layer 2 Tokens Are Coming - Bankless

原文作者:John Wang、RyanSAdams

原文编译:@gm365

前言

二层代币要来了。

Arbitrum, Optimism, zkSync, Starkware —— 所有这些当前大热的二层网络都还没有代币!

但这些二层网络都增速飞快,目前已锁定了数十亿美元的TVL,并且每天还在吸引更多的链上活动。以太坊的未来就在二层网络的手中。

问题来了,“什么时候发币¹ ” ?

/zkSync/ 已经确认过它会将会是“社区所有”。

/Arbitrum/ 和 /Starkware/ 尚未回应。

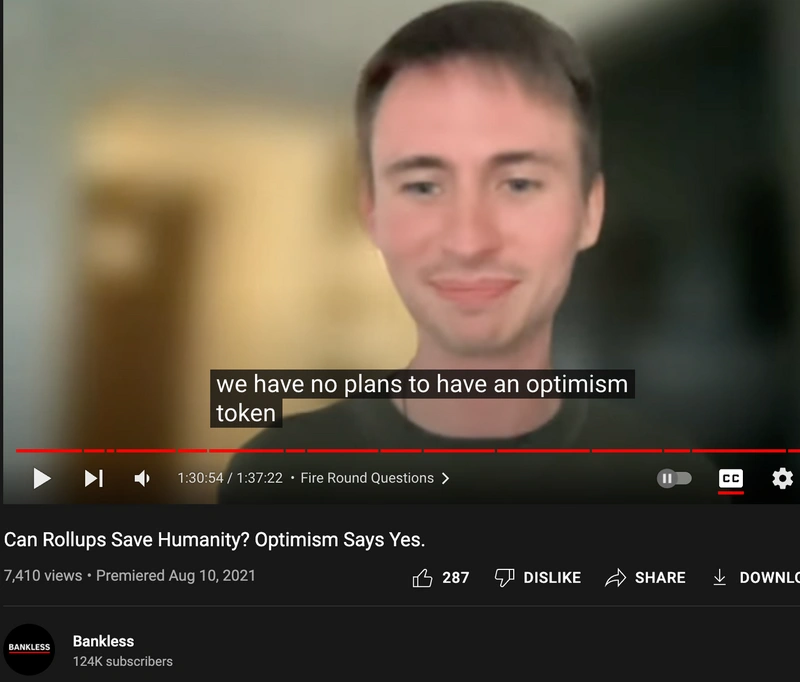

/Optimism/ 在 Bankless的播客中说他们近期没有发币的计划。

他们是否公开确认发币计划其实根本不重要。他们都有股权结构表²,上面写满了投资人和团队成员。他们也都需要刺激增长和提高流动性。

用查理芒格的话来说就是:“谁给我面包吃,我给谁唱歌。”

现在面包就在那儿,结果看上去也一目了然。

为了抢占L2的淘金热,还需要回答以下几个问题:

-

L2代币经济学长什么样?

-

发币时会有怎样的激励措施?

-

他们用来治理什么东西呢?

-

代币会怎样进行分发?

-

他们还在等什么呢?

-

rollup 的二层代币会寄生在ETH上吗?

我们请来了帮助推出Immutable的IMX代币的人,来跟大家分享他对这一切问题的看法。

让我们准备好迎接L2的淘金热吧。

—— RSA

Rollup 代币要来了

作者:John Wang,独立分析师兼 Buider

本文基于 John Wang 的一篇Twitter长文

图片归属 Logan Craig

二层网络(L2)的代币马上就要来了,并将很快迎来大爆发,但关于L2代币经济学的信息却着墨甚少,以及更重要的,“什么时候发币”?

本文打算深入讨论。

这里介绍一点背景信息,我促成了 IMX、GODS在 Immutable链,以及GOG 在 StarkEx链上的发币。鉴于此,我打算分享下我在加密货币这个新兴领域的经验。

虽然我跟Starkware团队在一起工作,但我对这些L2代币并没有任何内幕消息。以下内容主要基于我心目中好的rollup代币经济学是什么样子的,以及它们会如何分发。所有这些都只是一些有理有据的猜测而已。

议题

-

通过激进的空投或激励策略,对其他L1网络进行吸血鬼攻击

-

代币质押经济体系和治理体系

-

Rollup成本补贴

-

代币分发

-

跨链桥、法币入金入口以及 /Tokemak/ 合作

-

EVM兼容

-

MEV的获取或预防

-

rollup代币是否寄生于 ETH

Rollup 概览

如果你对 Rollup所知甚少,请参阅这篇 DCBuilder’s great article ,干货极多。

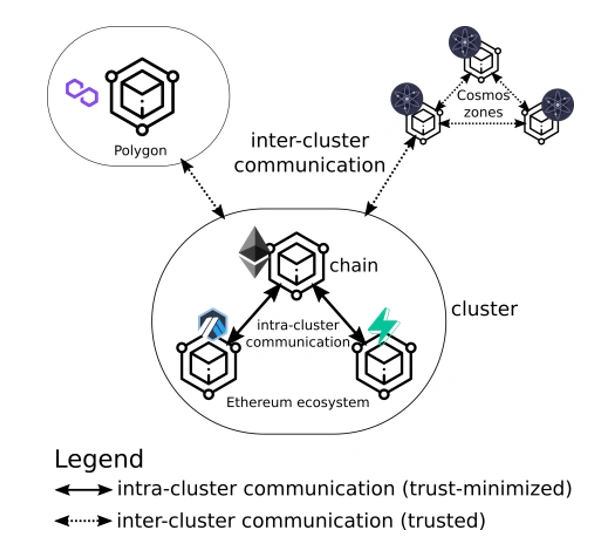

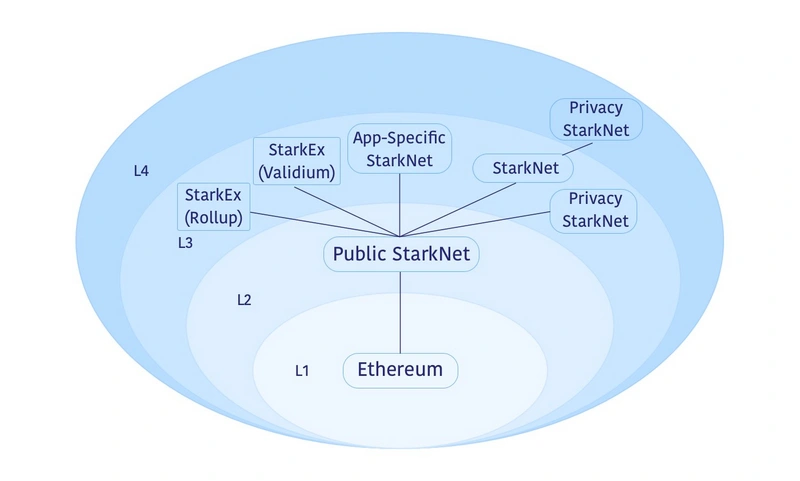

Rollup四巨头:Arbitrum, Optimism, zkSync, 以及 StarkNet 目前已经开放白名单 dApp 应用,同时/或拥有中心化的定序器及验证者,但会在2022年计划打造去中心化的定序器,同时推动无需许可的接入方式。值得一提的是,最近Arbitrum正是因为中心化的定序器问题才宕机十小时³。

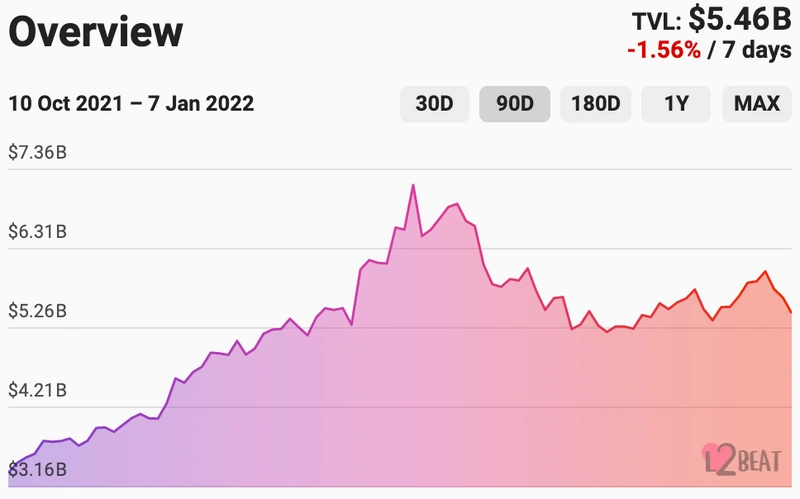

随时锁定在这些二层网络中的TVL不断增长,他们尤其需要去中心化。顺理成章的一个方案便是发行代币。

图片版权归属:L2Beat

那什么时候发币?

我认为 rollup 代币会在2022年底到2023年初以以下顺序推出:zkSync (/已确认/) → StarkNet (/暂无消息/) → Arbitrum (/暂无消息/) → Optimism (/公开否认/)。

来源: Bankless Interview with Optimism

也就是说,任何项目——包括二层网络在内——都只应该达到“产品市场契合点⁴ ”时再发币。我认为 rollups 只有在解决以下问题后才能达到产品市场契合点:

-

去中心化定序器

-

跨链桥/入金

-

EVM兼容性/等效

激励计划属于市场营销费用支出,并且还非常昂贵。你总是需要先证明用户喜欢你的产品,否则你就是在浪费你的营销预算。

—— @QiaoWang

我们稍后会再次谈及这些问题。

激进的激励措施

你准备好见证历史上最大的吸血鬼⁵ 攻击事件了吗?

与之相比,SushiSwap 对 Uniswap 的吸血鬼攻击只能算是小巫见大巫。为了和其他L1公链⁶竞争,rollups 代币应该通过激进的空投、质押、流动性挖矿和生态系统基金等方式,来大力推进用户向 L2 的迁移。L2网络之间的跨链桥会让 rollups 体系赶超其他中心化的 L1公链。

Rollups 应该战略性地空投给那些早期的 rollups 尝鲜者或ETH用户,以及其他的L1公链活跃用户,同时还要能过滤掉那些跨链撸毛大军。针对开发者的激励也可以根据他们部署合约的活跃使用程度进行等比例的量化。Rollups 也可以跟像 Olympus Pro 这样的 DeFi 2.0 协议合作,来常见流动性激励池或 L2 债券池。

然而,为了能吸引更多TVL,业内需要更好用的 L1、L2之间的跨链桥基础设施。 Rollups 团队⁷成员们也明白这点,很可能到那个时候才会发币。

但代币经济学⁸会是什么样子的?

L2代币的质押机制

激励措施可以和以下可罚没的质押机制需求相权衡:

-

zkRollups的定序器和证明器(有过提示)

-

Optimistic Rollups 的欺诈证明的发起人和验证人 (有过提示)

-

Validiums/zkPorter 的数据可用性委员会成员

-

zkPorter的数据可用性守护者(已官宣)

-

$METIS模式:提供给 Rangers(验证者)欺诈-挑战 定序器的激励(获胜方保留被罚没的$METIS)

作为参考,Immutable的IMX 将一定百分比的交易手续费存入质押奖励池,这种模式可以被其他 rollup 代币所借鉴。

代币一旦参与质押就失去了流动性(译注:无法从市场上买入这些代币),所以质押机制本身能极大的提高 rollups 的安全性。Matter Labs说过,“要使zkPorter中的数据不可用,攻击者需要筹集到全部质押代币总市值的2/3”。

METIS 是Optimism机制的一个分叉代币,拥有一种动态 Bond 阈值的质押机制。对定序者而言,如果他们质押的代币价值低于将要排序的区块价值,那么他们将无法参与此区块的排序。直到找到一个合格的定序者之前,交易无法被打包,这样就限制了交易价值的大小。

成本补贴

ZK Rollup 系应该通过补贴早期用户使用成本的方式,来追求一种亏本销售的用户增长策略。

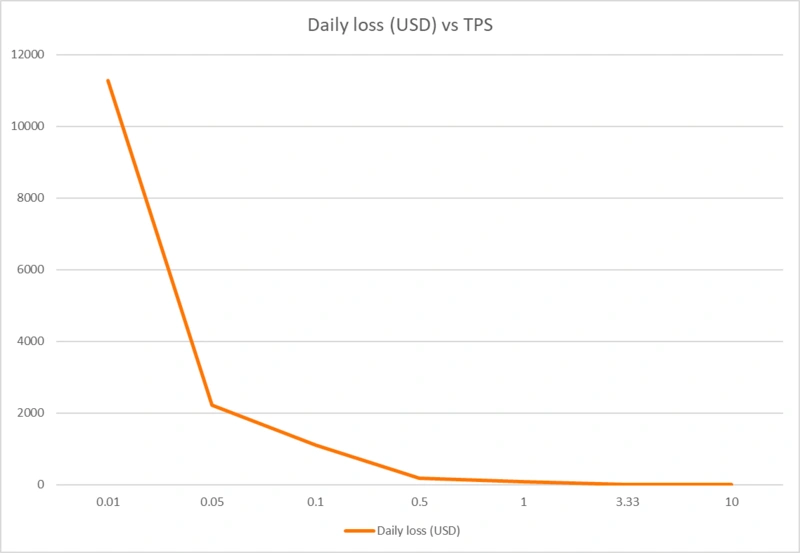

根据Polynya的模型预测,随着TPS的增加,交易费用能在3.33 TPS 的时候打平,并一路下降。Matter Labs 与其意见一致,“当前的服务运作无限接近于收支平衡,并且在实现去中心化之前一直保持如此。”

这点能通过营销预算的支出,或者代币通胀来实现。跟每天花费上千万美元来保护SOL、DOT、AVAX、NEAR的Aurora等网络的安全来比,每天几千美元的补贴成本根本不值一提。

作为参考的是,Solana每天花费 1800万美元的安全成本,但仅售出 22.5万美元的交易打包区块。在Immutable上,我们直接全额补贴交易gas费(译注:发送交易不收gas费),希望交易手续费能补贴一二。

与之相比, Optimism Rollups …

ORs (译注:Optimism Rollups) 遵循另一条降低交易费用的方式: 压缩 calldata 。他们的打包处理的承恩已经够低了,虽然我知道某些 ORs 还有一些优化空间。

—— @polynya

治理设计

目前所有 rollups 都有在 L1 上部署的多签智能合约。

Rollups 属于新生事物,所以早期都需要在 L1 一侧进行升级和bug修复。当前比较重要的是,我们有详细的透明度报告,以及像逃生舱一类的紧急逃生出口机制。

当前的 Rollup 逃生机制并不怎么有用。你需要有产生新区块的能力才能把你的资金从一个二层的智能合约上取出,但对大部分用户而言,他们都没这种本事。

—— @JohnWang

随着DAO的成熟,Rollup 在 L1 上的智能合约应该由治理代币来投票决定,并最终变成不可变更的。 目前而言,L1 上的多签智能合约绝对意味着可信任的初始设置,不过由于时间锁的存在,你随时能提取你的资金,所以也算不上什么实质性的安全风险。

其他的治理议题包括有为定序器设计的降低 MEV 机制、收费模型、在 Optimism 上实施欺诈证明、生态系统基金和 DAO 合作伙伴关系等国库财政支出、数据可用层及通过 MEV 拍卖来资助公共物品。

如你所见,有大把的议题可供 L2 的 DAO 来投票。

虽然有很多创新性的解决方案,但实现去中心化定序机制可行性的第一步应该是由 rollup 的团队在世界各地指定少数几个高信誉的团队,并在他们之间轮替。更好的方案则是有一个治理代币并通过治理投票来决定( Lido?)

—— @polynya

代币分发

对于 zkSync 公开宣称他们要把 67%的代币分配给社区的说法,我赞叹不已。这为其他人的效仿设定了一个竞争底线。这给其他人的效仿设定了一个基准值。

现有的一些 L2 dApps 协议代币的 FDV ⁹已经高达惊人的上百亿美元,而 L2 智能合约的 rollup 的代币最起码十倍于此,按市值算的话,很容易跻身 TOP 30。

更进一步来说,IMX和DYDX有90亿美元的FDV,StarkNet和zkSync的代币只会更高。在8%的通胀率水平下,足以在 500 TPS的水平将 gas 费补贴至 0.01 美元。如果像 SOL 那么高的通胀率,大于 5000 的TPS也是有可能的 (译注:保持 0.01 美元的gas费价格)

—— @polynya

Starkware最近以20亿美元的估值进行了融资,zkSync 则是 12.5亿美元。

如果我们以Cooper的数据来对代币的分配方案进行行业平均水平的推演,其中35%预留给团队或内部人士,并反推出早期VC的超低折扣,那么这些代币的初始市值最低也有70亿美元。

私人投资者

分配给那些早期购买股权并在后来转换为代币或是直接购买代币的投资人。

同样会有锁定期,一般和团队成员保持一致。

投资人的分配占比一直呈下降趋势——从2013年的大约25%,一直到2021年的15%。

[image:9EBB32A3-9E1E-4659-9437-998B038AB397-60073-00000E5152EA628D/FISKPmAVcAQovOK.png]

—— @Coopahtroopa.eth

与 L1 相比,L2代币的一大劣势就是缺少代币分发环节。即使空投和激励计划运作良好,其他L1公链的代币由于近几年来的表现不佳,也占到了一定时间优势。 L2代币在早期阶段表现强势的话,可能会进一步地被巨鲸增持。

我们可以通过持续通胀的 L2 代币奖励(就像比特币一样)来补贴交易费用的方式来解决这个问题,吸引用户,并确保更广泛的分配来维持长期的安全性。

发行 L2 代币的障碍

跨链桥

针对 L2 的跨链桥和发币入金通道对于吸引 TVL 和解决流动性碎片化问题而言至关重要。

目前已经有一些跨链桥缩短了Optimistic rollup 的7天提款期,比如如Hop Protocol, Connext Network, Argent, Celer Network, Maker,PolyNetwork, Layerswap, MultiChain等。

目前L2原生跨链桥的TVL在以太坊所有跨链桥TVL中只占17.7%。跟其他L1链相比,ZKRs跨链桥有着无与伦比的优越性,因为你可以通过最小化信任的跨链桥来验证L1目标链上的状态转换。长期来看,即使跨多个分片或外部DA源来执行,rollups 仍将拥有最佳的可组合性执行层。

Celestia创始人Mustafa Al-Bassam 一针见血的说到,"针对信任型的跨链桥,跨链桥的运营商可以盗走你的资金。这是因为这些链并不验证彼此的状态转换,而仅依靠验证者委员会来签署交易。比如 Eth-Polygon的跨链桥或者Eth-Solana的 Wormhole跨链桥"。

Starkware和Loopring合作开发了dAMM,这是一个跨ZKL2的AMM,允许和其他L2及L1上的流动性资金池(例如Uniswap)异步共享流动性。

二层网络技术需要从现有的基础设施上进行大量的人工整合。中心化交易所,CoinList,Chainlink等预言机,以及像Graph Protocol这样的数据索引都必须做自定义的整合。据我所知,BitGo/机构托管人甚至没有这方面的具体计划,从而限制了机构触及L2。

在跨链桥内通过通胀或中心化做市商的方式来激励流动性,由于热钱高度波动的特性或对中心化的依赖,将使L2的生态系统变得脆弱。为了激励资金池内的流动性,Hop 项目和 Polygon 联合发起了一项流动性挖矿计划,向那些流动性提供者发放 MATIC 奖励。正如预期的那样,一旦流动性挖矿计划结束,那些池子里的流动性就急剧下降。

可见,跨链桥方面还有很多工作要完成。

EVM兼容性/等效性

软件的可组合性及其重要。

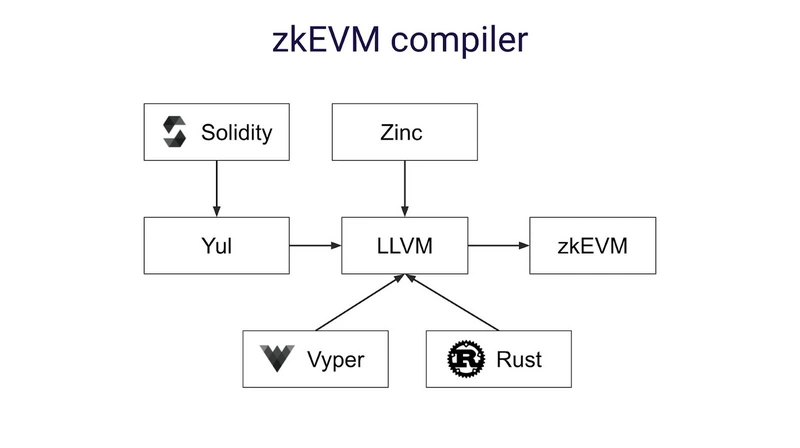

未来数月内, EVM兼容性/等效性将会出现在所有的四大二层网络¹⁰中。

对真正的可组合性而言,重要的是 EVM 等效性,而不仅仅是 EVM 兼容。

Metis DAO和Optimism具有EVM等效性。Optimism 2.0在其Geth客户端中集成了EVM解释器,而不必重新实现链上 EVM。这给系统提供了未来的安全保证,以应对未来的EVM升级。

像DappTools 这样的开发者工具(智能合约库、命令行工具、格式化验证、符号执行、项目管理等)、Hardhat、Solidity、Vyper及其他所有工具都能将在原生OVM 2.0上无缝运作,而这些工具的开发者也不必担心支持碎片化的代码库。

相比之下,Arbitrum One(原Nitro)、zkSync 2.0和StarkNet都仅是与EVM兼容。Cairo和Solidity之间简单的语法差异损害了代码的互操作性。鉴于此,zkSync 承认他们还没完全兼容 EVM。

只需要对代码做极细微的改动,准备的Solidity合约ABI就可以部署到链上。但目前还无法实现跨L2的消息通信或智能合约的无缝调用。

zkEVMs极其复杂,开发人员仍在不遗余力地解决一些问题,比如因验证人无法处理回退交易从而引起的拒绝服务攻击。

Rollup 代币是否寄生于 ETH?

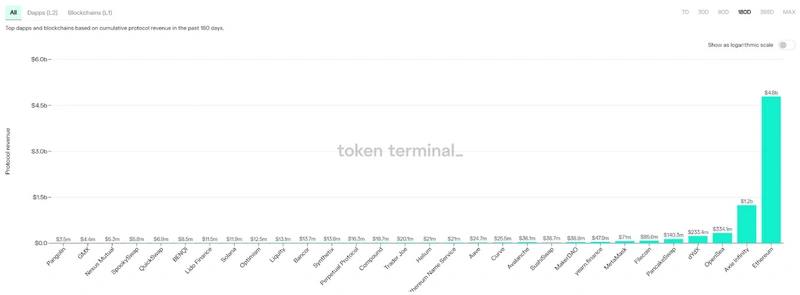

二层的 rollups 如何验证以及执行合约,而 L1 则专门存储不可变更的交易数据。在目前的情况下,L1 链的代币几乎没有捕获到什么价值。可以看下 Solana 和 Avalanche 的情况。

价值捕获主要发生在协议层。这也意味着结算层、执行层、共识层正在竞争 MEV ¹¹ 及货币的价值存储。

事实上,根据这篇Flashbots的论文,在Eth 2.0中,"MEV可以将验证者的奖励提高75.3%"!

随着更多流动性涌入二层网络,L2代币本质上寄生于L1代币的MEV价值捕获。L2转移了为L1提供安全性的矿工收入,减少了安全预算,从而降低了发动51%攻击的成本。

这是 ETH 社区还未认真对待的一个严肃问题。

为什么 L2 捕获 MEV?

二层网络可能会在定序器和矿工之间看到更复杂的MEV和协调机制。跟目前的 PoW 矿工相比,运行 PoS 验证器的人的背景更接近于那些真正理解 MEV 的人的背景。

在不同排序机制之间的相互作用下,跨 rollups 将促成 MEV 组合爆炸效应。Flashbots 有一篇很赞的论文,文中他们建议排序者“在拥有MEV最大价值的的链上积累投票……从而降低他们的跨域MEV成本”,“像Flashbots或基于SGX的DAO这样的机制可以降低跨链串通的成本"。

不过,正如Flashbots创始人Stephane Gosselin所言,"在主网上结算 rollups,真的没多少MEV —— 矿工唯一能做的就是延迟几个区块的结算,但这并不真正影响 rollups 的体验,而且成本相当高。"

以太坊的净收益

虽然短期来看二层网络可能会寄生于ETH,但二者的长期关系却是正和博弈¹²的。确实,随着更多活动逐步迁移到二层网络,将比 L1 捕获更多 MEV。同时,和没有 rollup 存在的世界比,这可能会在短期内造成收益下降的压力。

因为 rollups 一次性将成千上万比交易批量提交到 L1 链上,rollups 的交易费用呈对数比例扩展。这几乎就像销售领域“薄利多销”和“厚利少销”这样的两难境地。从提供的数据可用性的规模来看,来自 rollups 的L1交易将比普通交易支付更高的交易费用。

另一个棘手的问题是矿工们可能会离开网络,从而降低L1的安全性。更糟糕的是,更多的L2交易将导致更多的状态膨胀,和对全节点更高的存储要求,从而降低去中心化。

归根结底,我们应该问的是:有还没有 rollups,会让 ETH 的价格涨得更高?

由于区块容量限制,以及高昂的gas费让大多数用户流失,直接发生在以太坊L1上的交互会有一个需求上限。在一个有 rollups、递归、分层L3的世界里,潜在的用户规模¹³将是十亿级别的。

在同样固定的L1区块空间中,rollup 打包进了更大的网络效应。

以太坊扩展到全球通用意味着L1上的区块空间永远都被占满。L2上的排序者赚取L2的交易手续费,同时支付他们在L1上的手续费,赚取这二者之间的价差,大家都开心。

此外,我不认为MEV和交易费用是ETH价值的驱动因素。Solana的交易费用收入极低,但它仍有800亿美元市值。

ETH的价值应该用商品定价和货币数量理论二者的融合来计算(以太坊是一个国家,ETH是它的货币)。安全层的价值捕获来源于发生在其上的经济活动,以及ETH的“货币性”。虽然有着较高的TPS和较低的交易费用,但L2仍然显著增加了货币流转速度。

很多怀疑论者说,L2 降低了 ETH 的"moneyness"。 @TaschaLabs 声称:

你可以直接在中心化交易所购买,比如说 /ZKTOKEN/,转进你的 ZK 钱包,然后在 ZK 的L2上花费你的 /ZKTOKEN/,全程不需要 ETH。

实际情况是,ETH的"moneyness"远没有被削弱。相比较于在某个特定L2上,因特定的dApps或用例的需求不稳定导致的tx需求波动,所有 rollups 对tx需求的总和将更加稳定。在一个 rollup 的世界里,ETH 将会成为通用货币。

大家买 ETH 不仅仅为了支付 gas 费用,同时也是因为很多东西都是以 ETH 本位计价的。 ETH 将会成为支付 gas 费用的主要实用型代币(即使是在 rollups 上)。NFT以ETH计价。Uniswap上最大的流动性池都是和ETH配对的。

ETH 属于可靠的抵押物,也是付款的首选。

ETH 在广泛分布的 "moneyness"网络效应方面具有先发优势。

通缩的代币经济学有助于货币性的叙事。正如@epolynya所说,"rollups 有一个很大的优势,就是它们在通胀的预算几乎没有支出,或者只占其他竞争性L1的很小一部分。"

L2 代币将至

Rollups 的代币激动人心。不过,在它们推出之前,仍有很多准备工作要做。 我预计大多数 rollups 代币要在今年年底,甚至2023年才会推出。

但我相信势不可挡。二层网络需要代币来跟其他竞争性的L1竞争。通过推出原生代币,及实施一整套的激励计划和空投措施,将会推动这项技术实现其当初的预言:为以太坊扩容。

一旦他们发币,将举众哗然。

拭目以待吧。

English

English

评论(0)

Oh! no

您是否确认要删除该条评论吗?