详解ETH与stETH关系,脱锚并非失败

摘要: Cobie对Lido、stETH和ETH锚定关系的一些看法。

原文标题:《Staking, pegging and other stuff》

原文作者:Cobie

原文来源:Cobie Substack

原文编译:Kxp、0x711,BlockBeats

本文梳理自加密 KOL Cobie 在 Substack 平台上的观点,BlockBeats 对其整理翻译如下:

信息披露

首先,我需要提示一下,本文的内容不构成投资建议,因为我没有资格提供财务建议,文章内容仅是我个人的想法。

其次,我之前参与了 Lido 的建设,而这个项目是本文中的一个主题。现在我已不再为 Lido 工作,当然也不会为 Lido 写这篇文章。事实上,我在项目很早期做出了贡献。我已经有一年多没有参与 Lido 的贡献。我也没有把这篇文章给 Lido 的人看过——因为如果他们发现一些错误,我还得去修改内容。

最后,我持有一些 LDO、ETH 和 stETH。所以我很有可能带有偏见。但我尽可能做到立场公正。

Lido 简介

这是我在 2020 年 10 月发表的介绍 Lido 的博客文章:介绍 Lido。

简单来说,这是一个典型的 ETH 质押协议。一个可提供质押 ETH Token 化版本(stETH)的质押池。

例如,你质押 1 ETH,Lido 给你 1 stETH 作为回报。你的 ETH 与 Lido 选择的一组节点运营商中的一个验证者进行质押。随着该 ETH 获得质押奖励,您的 stETH 余额会自动更改以匹配该信标链余额。

在 ETH 开发人员最终发布合并和随后的分叉后,stETH 将能够「取消抵押」并且可以赎回原来的 ETH。

由于以太坊将他们的质押设计得有点奇怪,并且随着信标链于 2020 年底推出但仍没有具体的合并日期,Lido 变得非常受欢迎。对于用户来说,这是最流行的质押 ETH 的方式。

stETH 的「锚定」

在 stETH 生命周期的大部分时间里,其与 ETH 的交易比例接近 1:1。

stETH 的前几个月非常不稳定,价格从 0.92 到 1.02 ETH 一直在变化。随着流动性的增加,stETH/ETH 对随着时间的推移变得相对稳定。

然后 UST 脱锚发生了,Luna 崩溃了,stETH 受到了一些影响。在此期间,以太坊的价格下跌了大约 50%——事实上,以太坊的最近已经连续十周下跌了。

可能是这是挂钩十分紧密的交易对(也可能是因为「锚定」是 UST 后最新的 PTSD 热门话题),人们错误地将 stETH 视为与 ETH「锚定」关系。当然,这不是真的。

stETH 不与 ETH 挂钩,也不需要它以 1:1 的比例与 ETH 交易以让 Lido(或 stETH)工作。stETH 的市场价格由质押 ETH 的需求及流动性决定。

Lido 也并不是唯一的流动质押协议。看看其他使用较少且流动性较低的质押衍生品,可以清楚地表明,预期不会出现 1:1 的流动性质押市场:

Binance 的 BETH:

Ankr 的 ETHC:

这两种质押衍生品的原理与 Lido 类似。Ankr 比 Lido 早一点推出,Binance 的 BETH 几个月后推出。所以它们存在的时间大致相同。

正如你所看到的,在它们的交易周期中,基本上都没有进行过「锚定」交易。BETH 曾跌至每 BETH 0.85 ETH。AEHC 曾跌至 0.80 ETH。

质押衍生品不是 Stablecoin,甚至不是「算法 Stablecoin」。有些人将它们描述为更类似于 Greyscale 的 GBTC,或者更类似于未来交割日期未知的期货市场。我也不知道这些比较。从根本上说,它是锁定抵押品的 Token 化所有权。以低于其锁定的标的资产的价格进行交易是合理的。

赎回、套利和定价质押的 ETH

您可以通过 Lido 质押 1 ETH,立即就可以得到 1 stETH。

因此,stETH 的交易价格永远不应超过 1 ETH。如果 stETH 曾经以 1.10 ETH 的价格交易,交易者可以简单地用 1 ETH 铸造 1 stETH 并以 1.10 ETH 的价格出售——他们可以重复此操作以轻松获利,直到平价恢复。

但 stETH 低于 1ETH 时,就不存在套利机会。

在合并和 ETH2 上转账开启之后,才能赎回任何 ETH 流动质押 Token(stETH、BETH、RETH、AETHC 等)。

大家都在猜测合并何时发生。如果有人让我下注,我可能会猜是在今年 10 月,但它很可能被推到年底或明年年初。合并后,仍然需要等待状态转换的分叉。谁知道这需要多长时间,可能是合并后的 6 个月。

当然,一次可以取消质押的 ETH 数量是有限制的。如果通过任何方法质押的每一枚 ETH 都同时被解除质押,那么解除质押排队可能需要等待一年多的时间。

完成所有这些之后,流动性质押 Token 将在两个方向都有套利机会。交易者可以用 0.9 ETH 购买 1 stETH,然后将其兑换为 1 ETH,然后重复。

尽管如此,即使是在欣欣向荣的牛市氛围下,流动性质押 Token 的价格仍可能低于 1:1。市场价格很可能取决于买家在赎回/解除抵押期间持有风险所需的收益百分比——在此期间,卖家将权衡自己等待解除抵押期的影响与立即出售的折扣。

目前,缺少赎回路径导致了流动性折扣。

在牛市中,对 ETH 的需求很高。以小额折扣购买 stETH 很有吸引力,因为交易者可以看到以低于 1 ETH 的价格购买 stETH 作为赚取额外 ETH 的一种方式。此外,牛市中对流动性的需求较低。stETH 的抛售压力较小,因为投资者乐于持有他们的收益资产。

然而,在熊市中,对 ETH 的需求消失了,对流动性的渴望突然变得明显。对这些通常具有很强反身性资产的长期需求下降尤为明显。越来越多的人想要退出他们质押的 ETH 头寸,而长期锁定资产的吸引力不如短期 ETH 头寸。

stETH 对 ETH 的折扣将取决于现有 stETH 持有者需要多少流动性,以及以折扣价购买这种质押 ETH 衍生品的需求。

此外,还有一些更大的玩家最近一直在通过退出 stETH 来表达他们的流动性需求。

当然,还有其他一些因素。折扣可以定价智能合约风险、治理风险、信标链风险,「合并会发生吗?」风险等 虽然这些风险比买方/卖方需求的变量更「恒定」,但人们评估其重要性的方式可能会随着市场恐惧的变化而变化。

宏观流动性偏好似乎仍然是最大的变量,而到目前为止,关于合并的消息反而对折扣并没有太多的实质影响。

被迫清算

虽然很多人都因为 UST 事件产生了 PTSD,紧盯着 stETH 的价格,但我认为 stETH 应该是另一个故事。

现在人们对于 stETH 的讨论焦点是:谁在被迫清算?

大致上,应该分为两个人群:

1. 杠杆质押者;

2. 需要办理存款赎回的平台。

第一类人群可以在链上识别。

杠杆质押者

交易者使用 Aave 来对 ETH 进行杠杆质押,过程如下:

买入 ETH;

· 将 ETH 作为 stETH 进行质押(或在市场上购买 stETH);

· 将新的 stETH 存入 Aave;

· 用此存款借入 ETH;

· 将此借来的 ETH 作为 stETH 进行质押;

· 重复上述过程。

Instadapp 等产品建立了「金库」来处理这类交易,为 stETH 储备头寸吸引来了相当规模的存款数额。

除非交易者能够为这些头寸提供更多的抵押品,否则就会出现链上清算价格。同时,如果我们想要去杠杆化这些头寸,则需要将 stETH 卖出以得到 ETH,而这将有助于 stETH 的定价。

一旦清算触发,这些被迫清算的卖家可能会对 stETH 的价格下跌做出实质性的贡献,进一步压低清算触发点。

CeFi 存款的提取

第二类人群就不那么容易识别了。

部分传闻以及链上研究表明,Celsius 等平台当中存在着所谓的流动性问题。当然,由于 Celsius 是一家「CeFi」公司,我们并不能完全了解其财务状况或资金管理战略。

因此,我们只能猜测,并不能真正知道 Celsius 内部发生了什么。

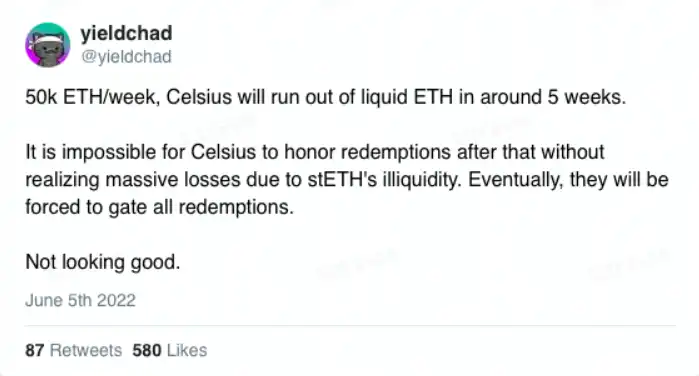

不过,研究人员推测,Celsius 所储备的流动资金已经不足以用对用户的大规模提款了。

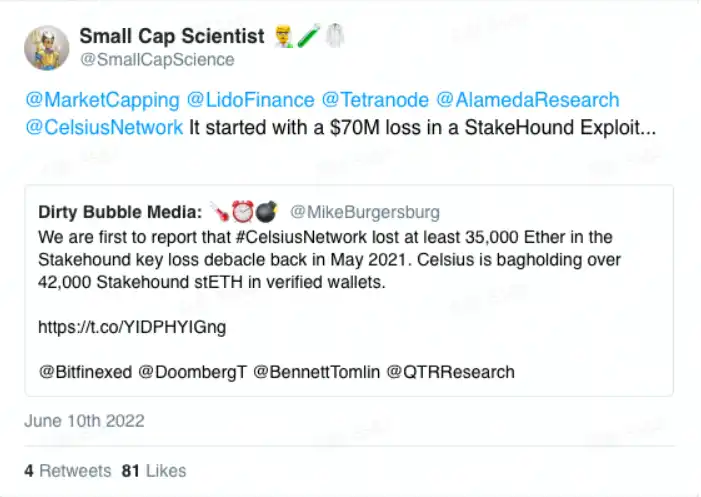

还有人猜测此前 Celsius 曾在 DeFi 业务中蒙受了损失。据称,Celsius 在 StakeHound、Badger 以及 Luna/UST 中损失了资金,具体如下:

Celsius 开展 DeFi 借贷业务,用客户的存款进行流动性挖矿,以产生收益。不过,他们也许因为某些漏洞损失了一部分资金,此外,他们还质押了大量的 ETH(既使用 Lido,也直接使用非流动性的质押节点运营商),而这些 ETH 则需要被质押半年到一年的时间。

而对 Celsius 来说,即使质押具备流动性也没用,因为他们的头寸规模要大于 stETH 的可用流动资金。

如果 Celsius 为了恢复用户提款的流动性而被迫卖出 stETH,也许会触发一连串的清算事件。事实上,就连一点风吹草动,都可能造成人们的恐慌,从而触发清算。

同样,这也是推测,因为我们并不了解 Celsius 的实际财务状况、使用了哪些工具、有哪些客户负债等具体信息。

虽然 Celsius 不太可能完全失去客户资金,但从理论上讲,Celsius 很有可能会出现这样的情况:用户要求提款,但这些资产被 Celsius 锁定在了信标链上,解锁日期还遥遥无期。

对于 Celsius 来说,他们需要谨慎处理这类事件。如果他们用这些质押的 Token 举债以偿还客户的话,那么这无非就是在拖延被迫清算的时间,并让最终的情况更加糟糕。

那么,谁会成为受害者?

我不会轻易断言 stETH(或 BETH、AETHC、RETH 等)未来的价格走势。

相反,我会思考在最坏的情况下,谁会成为受害者:想象一下,如果人们对 Celsius 的担忧成为现实,且链上的质押者不能再提供抵押品,那么谁会受害?

显然,Celsius 及其储户才是受害者——Celsius 要么无法在合并前处理提款,要么为了让储户顺利提款,低价出售从而蒙受大额损失。

(题外话:如果我是 Celsius 的负责人,我可能会以适当的折扣退出私人 OTC 中的 stETH 头寸,以挽回声誉并维护公众信心。)

同样,流动性挖矿质押者也会因仓位清算而损失惨重。

那些想在信标链上的状态转换前退出 stETH 头寸的人也会感到不便:如果一个交易员或投资者今天质押了 ETH(或买入了「折扣」的 stETH),并需要在 3 周或 3 个月后退出,那么这种操作显然不能保证 stETH/ETH 的价格会与一开始时一样。

没开杠杆的 stETH 持有者可以等到合并等变动结束以后,再通过在信标链上解除抵质押来完成退出,因为每个 stETH 在信标链上都有 1:1 对应的 ETH。

1:1 的赎回有保障吗?

在 Ethereum 完成合并可以解除质押时,1 stETH,1 BETH 或 1 AETHC 都可以分别赎回 1 ETH。因此,如果你今天有 10 个 stETH,那么最终你就可以拿回 10 个 ETH。

但是,如果发生以下两种情况的话,赎回的过程可能就没那么顺利了:

1、削价——如果你今天有 10 个 stETH,而 Lido 验证者遭遇了削价,那么这部分损失就会分摊到每一位 stETH 持有者身上。stETH 的数量会随着奖励的增加而上升,随着削价而下降。在削价发生之后,10 个 stETH 也有可能变成 9.5 个 stETH。同时,我认为这对 Ankr 来说也是一样。RocketPool 要求验证者补充额外的抵押品,所以情况可能会有所不同。

2、关键协议错误——如果 Lido、RocketPool、Ankr 或任何平台上有一个关键的协议错误,那么这有可能也会对他们的质押 Token 赎回产生影响。

这两种情况都有可能发生,因为它们一直都是如此。但是,在信标链上,削价是很少见的,而且我认为大多数流动质押协议都设置有精心设计的验证器组。

当然,协议肯定也经过了严格的审计,但我们还是会或多或少地有所担忧。

虽然这些都是真实存在的风险,但在我看来都基本不可能发生,而且随着时间的推移,这些风险并不会增加或减少。

除此之外,还有一些较小的风险,如 ETH2 的交付风险(合并会不会发生,会不会很快发生?),以及治理风险。但同样,这些风险并没有实质性的增加或减少。

(题外话--如果 ETH2 从未被交付,人们可以猜测被质押的 ETH 会发生什么。我们可能需要通过社会共识进行恢复,因为流动的质押衍生品只占所有质押 ETH 的 1/3,每个 Crypto 公司和交易所都以某种方式操作着 ETH 质押。这将是一个比 Token 质押更大的问题。)

临近状态转换

总之,除了这些风险之外,当 Ethereum 提供解押时,任何流动质押协议的每一个流动质押「ETH 」将可兑换为 1 个 ETH——无论当时 stETH/ETH 的市场汇率如何。

对于那些愿意接受智能合约和验证器风险的人来说,这种情况带来了更多的可能性:交易者愿意持有 stETH 多长时间以赎回 ETH,以及他们会以什么价格介入?

随着信标链上的合并和状态转换越来越近,套利可能会变得更有吸引力。随着赎回时间的缩短,可感知的价格风险可能会降低——但这仍将在很大程度上取决于交易者对美元价格的市场情绪。

English

English

评论(0)

Oh! no

您是否确认要删除该条评论吗?