DeFi有哪些固定收益协议,新标准ERC-3475将如何改变现有格局?

摘要: DeFi 中的债券是一个巨大的未被发现的蓝海市场。

原文作者:Cereal Killer

原文编译: DeFi 之道

当前,固定收益产品在全球范围内有大约 119 亿美元的总可寻市场。但在 DeFi 领域中,这个数字还不到数百万美元。

那到底为什么在 DeFi 中创建固定利率的资产工具如此困难呢?新的Token标准 ERC-3475 又将如何才能改变现有的市场格局呢?铁子们,接下来就让我们深入了解一下关于固定收益和 ERC-3475 的内容吧。

DeFi 借贷中的利率是如何确定的?

在当前的 DeFi 市场中,为了平衡供应和需求,大多数借贷协议使用利用率 - 利率反馈控制机制:

当市场上的供应大于需求时,该机制会降低利率以鼓励借款人借款,而当供应小于需求时,该机制会提高利率。

因此,由于市场存在着波动,借贷协议的利率是很难保持稳定的(见下图)。

这就是市场对固定利率资产的需求来源。

市场对稳定性和可预测性的需求来自于:

- 为了对自己的投资有更多的控制

- 为了开发复杂的金融产品

在我们深入了解今天的内容之前,我先给铁子们介绍一些术语。

面值:到期时支付给债券持有人的美元

零息债券:在债券有效期内不支付利息的债券。投资者以比票面价值更低的价格购买零息债券

我给铁子们举一个包含上面术语的比喻:你可以想象一下,零息债券是你在田里种植的小麦,你从收获小麦中获得的收入就是面值。而你为种植小麦而购买的种子就是你为债券支付的折扣价格。

DeFi 领域当前的两种固定利率模式

目前,有两种方法可以保证固定利息。

交易「零息债券」

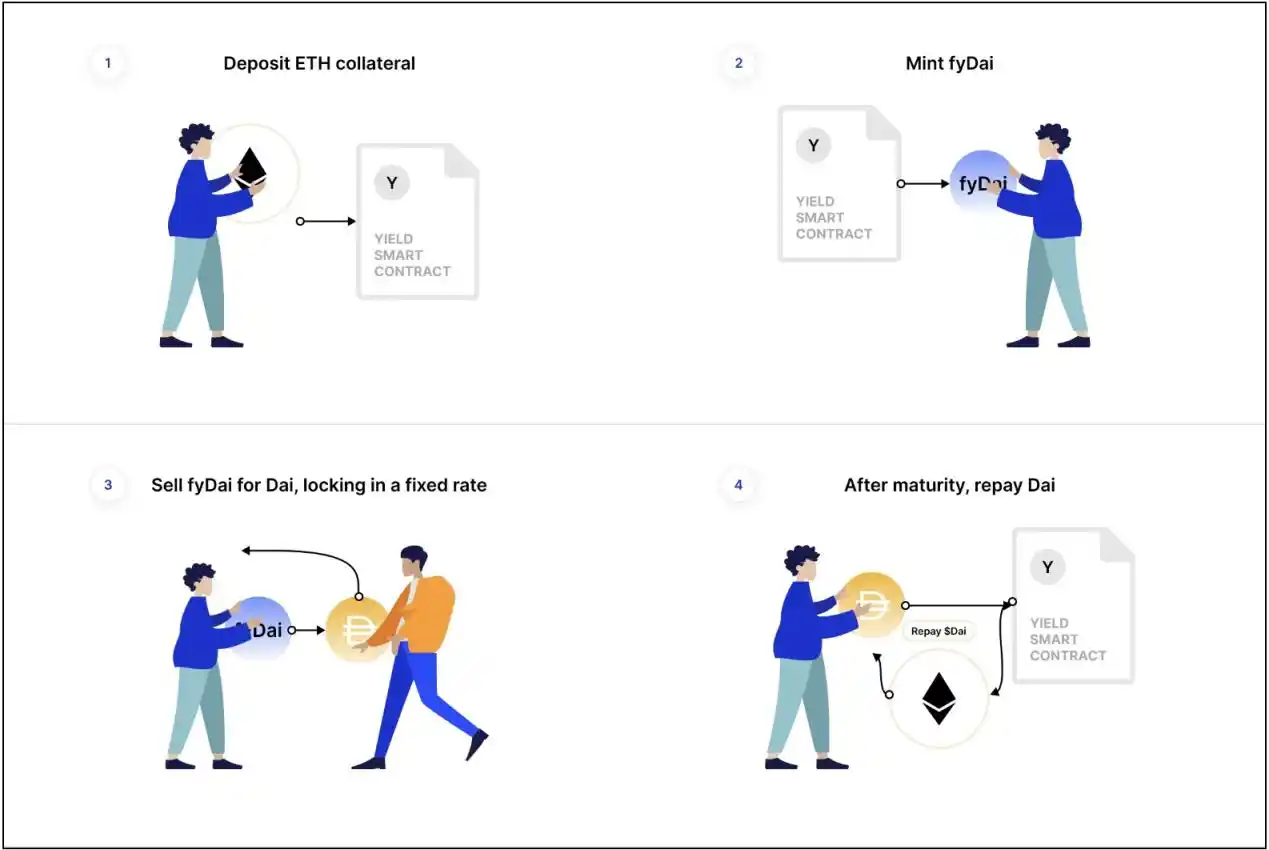

借款人以 ERC-20 Token 的形式发行「债券」,从贷款人那里获得目标资产,到期后以固定利率偿还。

资料来源:Yield Protocol 白皮书

已发行的「债券」价格和利率由协议中的单一交易池的供需决定。

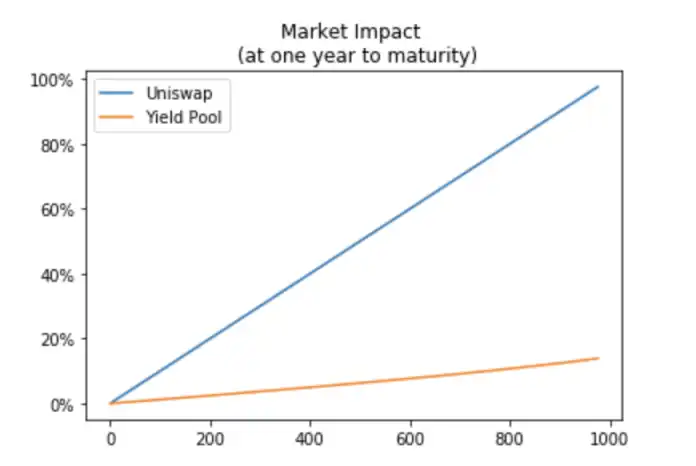

Yield Protocol 实施了一个 AMM(自动做市商 YieldSpace),以一致的利率报价将套利的损失降到最低。

例如,在 Uniswap 中,只要有价格变化就会发生套利 -> 交易,而 Yield 协议中的这种行为只在利率变化时发生。

根据比较 Uniswap 与 Yield Protocol 的市场影响的图表。Yield Protocol 在利率和市场报价方面都优于 Uniswap。

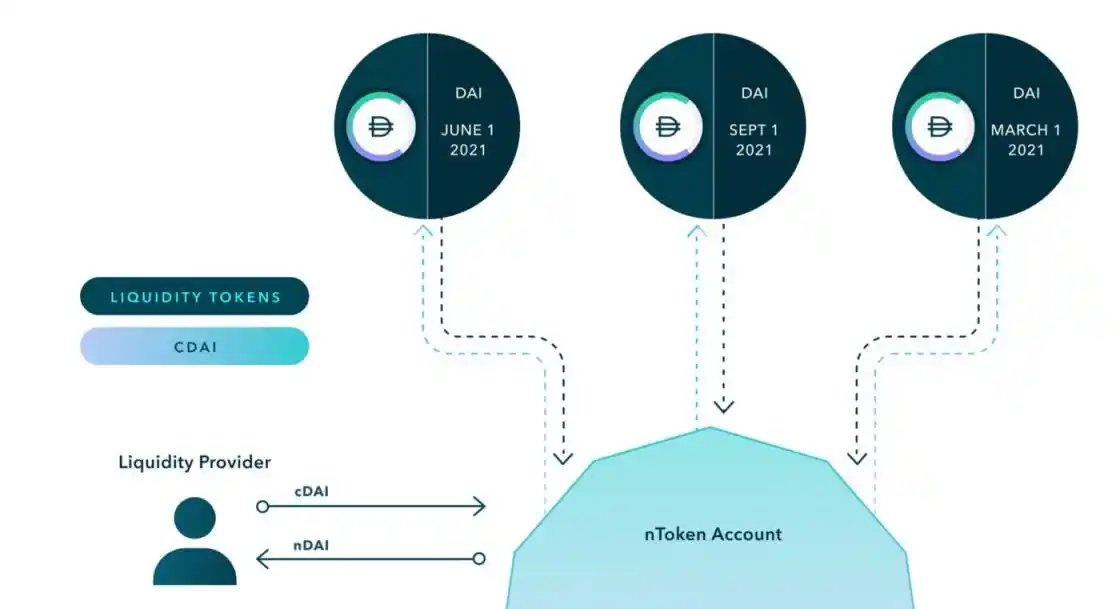

Notional Finance 通过使用 cTokens(Compound 的包装 Token )作为基础资产而与众不同。

这种设计使存储在流动性池中的资金能够随着时间的推移产生利息,提高流动性提供者的资本效率。

分割本金和利息,然后将其 Token 化

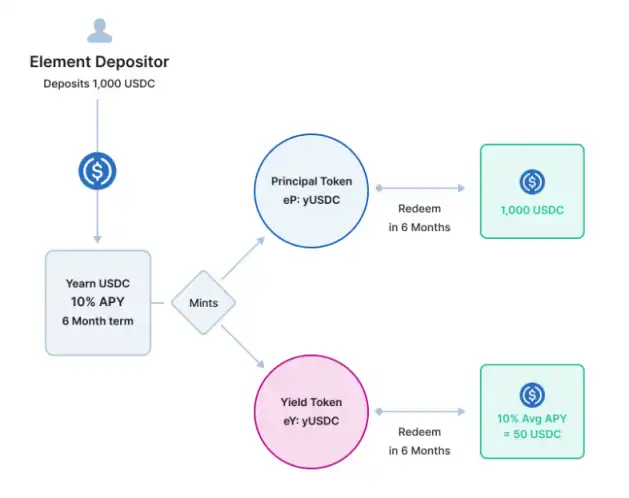

在 Element Finance 中,用户将他们的资金存入一个金库(以 Yearn Finance 为例),以获得一个浮动的利率,铸造本金 Token (作为零息债券)和收益 Token (获得的可变利息)。

该协议创造了利率的「二级市场」。

但它也使遭受自动做市商风险的机会增加了一倍,因为本金和收益 Token 需要单独的池子。与此同时,利率差异问题也更有可能发生。

在金库中获得的利息收入也可以根据风险承受能力进行重新分配。

例如,A 池包含低风险的固定利率资产。B 池包括高风险、浮动利率的资产。其基本逻辑类似于我们刚才提到的「本金收益 Token 」。但这里的区别是,这种结构性产品不依赖于自动做市商。

Barn Bridge 在 A 池中发行除 ERC-20 Token 以外的 NFT ,允许在内部系统中发现价格。

当前 DeFi 固定利率协议的表现和问题

那么这些协议的表现到底如何呢?

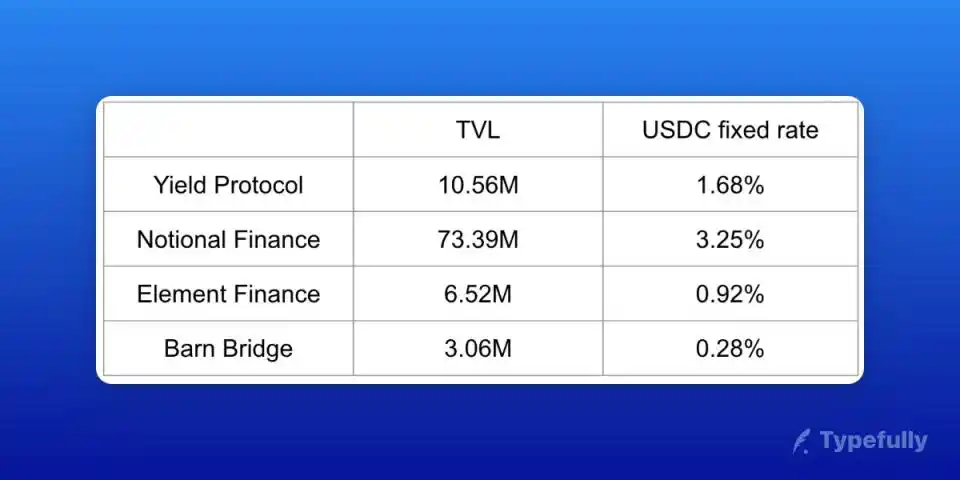

Notional Finance 的表现优于其他协议,其总锁仓量最高为 7339 万,USDC 的年化收益率达到了 3.25%。

所有四个协议都经历了总锁仓量的大规模下滑,部分原因是我们进入了一个熊市。

来源:DefiLlama

协议本身的缺陷

当然,除了这个原因之外,这些协议本身也有一定的缺陷。

收益不够理想

如果收益率协议能提供的东西与 Aave /Compound 上提供的略微相同,甚至更低,那大家又何必去使用这些协议呢?此外,在 DeFi 领域之外的竞争也很激烈,比如美国 6 月 DAU 年期国债利率就达到了 3.76%。

选择有限

目前 DeFi 产品提供的期限仅限于几个月或最长一年的时间。

而在现实生活中,有的债券会持续多年,并在到期前定期向投资者支付利息(非零息)。

因此,传统金融提供了更多的选择。

DeFi 协议抗审查和去中心化的想法非常棒,但如果产品不能达到传统金融中的标准,大规模的采用就不可能发生。

ERC-3475

然而,我们现在有机会通过升级 ERC-20 来发行更先进的债券。

为什么我们要发行新的标准?新标准又是怎样的呢?

目前的 ERC-20 Token 标准代表了一个单一的实体,并没有复杂的数据结构。

例如,如果你想发行基于 DAI 的债券,你必须创建一个新的 ERC-20 Token ,例如 fDAI,它与 DAI 挂钩,代表借入 DAI 的义务。

但是有了 Debond Protocol 发明的 ERC-3475,你现在可以直接在基础资产(DAI)上发行债券,而不需要创建新的 Token 。

这是因为 ERC-3475 可以记录复杂的赎回逻辑(到期日、优惠券、信贷质量等),而 ERC-20 却不能。

与此同时,ERC-3475 也解锁了现有协议都做不到的新应用。例如,在现实中,成长中的公司可以发行可转换债券,如果同意以较低的利率,债券持有人可以将其债务转换为股票。

这对于双方来说都是共赢的,因为:

- 公司在早期阶段支付较低的利息

- 如果项目获得成功,投资者从股票中获得利润

在 Web3 的环境下,早期阶段的协议可以发行 ERC-3475 来筹集资金,从而使投资者能够:

- 以更安全的方式把钱借给他们喜欢的项目

- 如果他们希望参与更多,可以灵活地将债券转为 ERC-20(DAO 治理,利润分享)

总而言之,ERC-3475 不仅简化了债券的发行,还赋予我们创造各种工具的能力。

而当去中心化的债券变得更加成熟时,我们需要 Web3 信用评级机构来更好地对资产进行分类。

总结

DeFi 中的债券是一个巨大的未被发现的蓝海市场。

由于市场波动,维持固定利率是很难的。

我们现在有一个新的 Token 体系,可以发行结构更复杂的债券。

English

English

评论(0)

Oh! no

您是否确认要删除该条评论吗?