Arbitrum 生态的又一匹创新黑马?一文读懂全链以太坊永续合约协议 Rage Trade

摘要: Rage Trade 通过创新性的80-20Vaults 设计,在提高资金效率和有效隔离部分风险的同时,仍能保持良好的交易体验。

文章来源:Foresight News

作者:aididiaojp.eth

Rage Trade 是什么?

Rage Trade 是一个基于Arbitrum 生态的永续合约协议,旨在通过80-20Vaults 和Omnichain recycled liquidity 等创新性机制设计来建立流动性较强、可组合的全链以太坊永续合约协议。Rage Trade 还将在LayerZero 集成,以允许金库能够从任何L1 和L2 中获得流动性。

Rage Trade 通过Omnichain recycled liquidity 机制整合来自其他链(LP 链)的DeFi 流动性,当这些流动性进入80-20Vaults 后,其中不超过20% 将以虚拟流动性的方式注入Rage Trade 的vAMM 池,为Rage Trade 提供集中流动性,另外80% 仍然保留在外部协议中来为LP 获得收益,同时LP 提供者还能从合约交易者那里赚取费用。主链Arbitrum 和LP 链通过LayerZero 的跨链消息传递协议传递消息。

在初始状态时100%LP 在协议外部,当以太坊价格波动,协议头寸开始增加时,外部流动性开始以虚拟流动性的方式进入Rage。通过Rebalance PnL 操作,Rage 能够再次将协议产生的收益从协议中转移到外部协议。Rage Trade 会根据最新价格每日调整一次集中流动性的做市范围,如果保险库累积的LP 流动性超过20%,Rage Trade 将通过重置流动性操作,关闭保险库,并重新部署流动性。

Rage Trade 协议收入包含10% 的80-20valuat 所产生收益和万分之五的交易手续费,交易手续费的千分之一将作为LP 的代币激励。

Rage Trade 具有哪些创新点?

Rage Trade 具有全链可回收流动性Omnichain recycled liquidity 和80-20Vaults 等核心创新点,同时与GMX 合作,将推出Delta Neutral GLP 金库。

全链可回收流动性Omnichain recycled liquidity

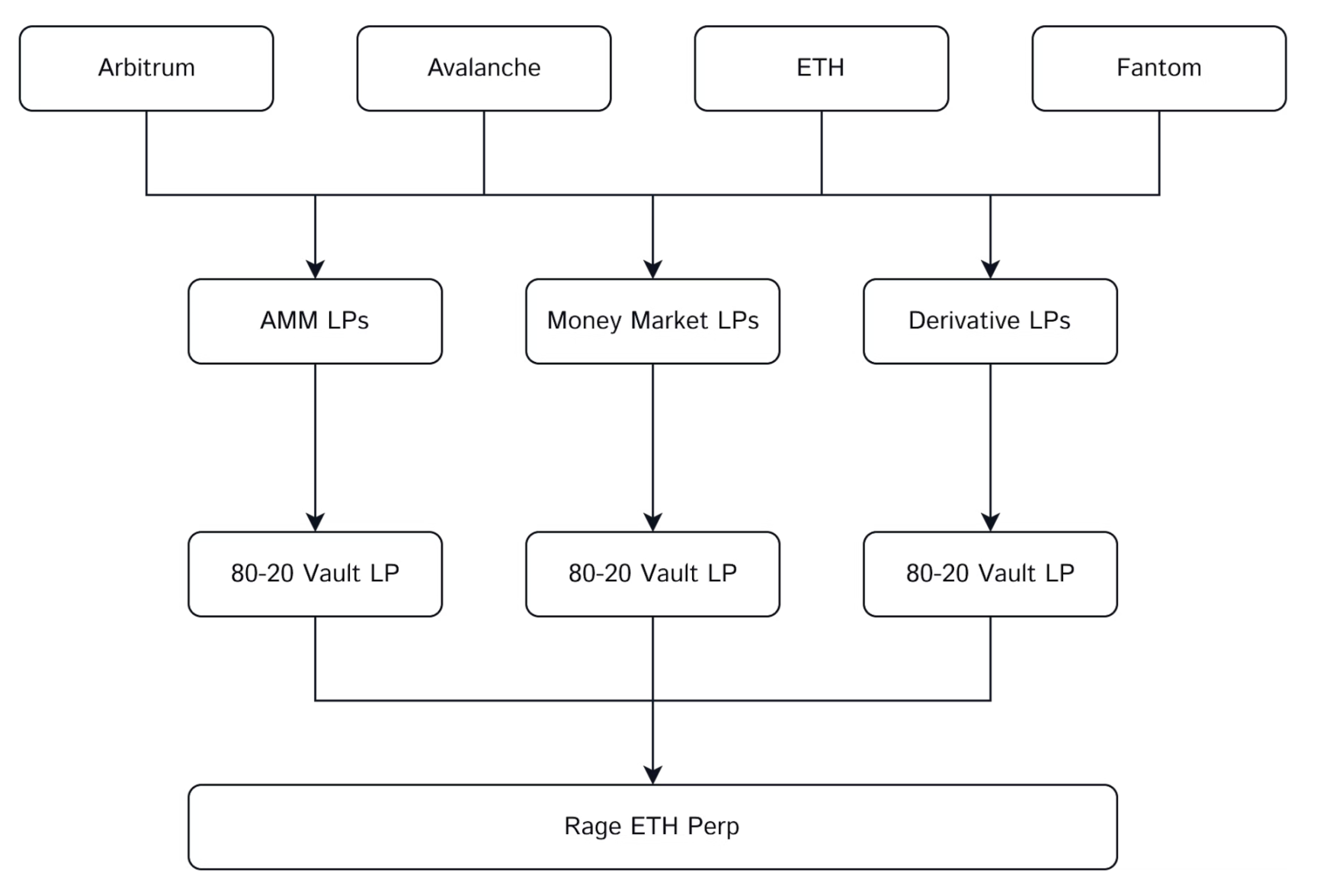

Rage Trade 允许所有在现有其他协议中的流动性资金进入,其中包括AMM(Curve、Balancer、Sushi 等)、货币市场(AAVE、Rari、Euler 等)和衍生品协议(GMX、Ribbon)。这些协议中的流动性都可以以ETH-USD LP 的形式被整合到80-20Vaults 中,然后进入Rage Trade 的ETH perp 流动性池。具体过程如下图所示:

Rage Trade 的perp、金库和业务均部署在主链Arbitrum ,其他提供流动性的链被称为LP 链。为了对全链流动性进行整合,Rage Trade 使用LayerZero 的跨链消息传递协议来在主链和LP 链之间传递消息,并用Stargate 发送和接收资产(USDC PnL)。

当LP 链向协议存入流动性时,LP 链将向主链发送消息,以将虚拟流动性注入Rage Trade 的vAMM 池;反之,则将其从vAMM 池中抽出。

80-20Vaults

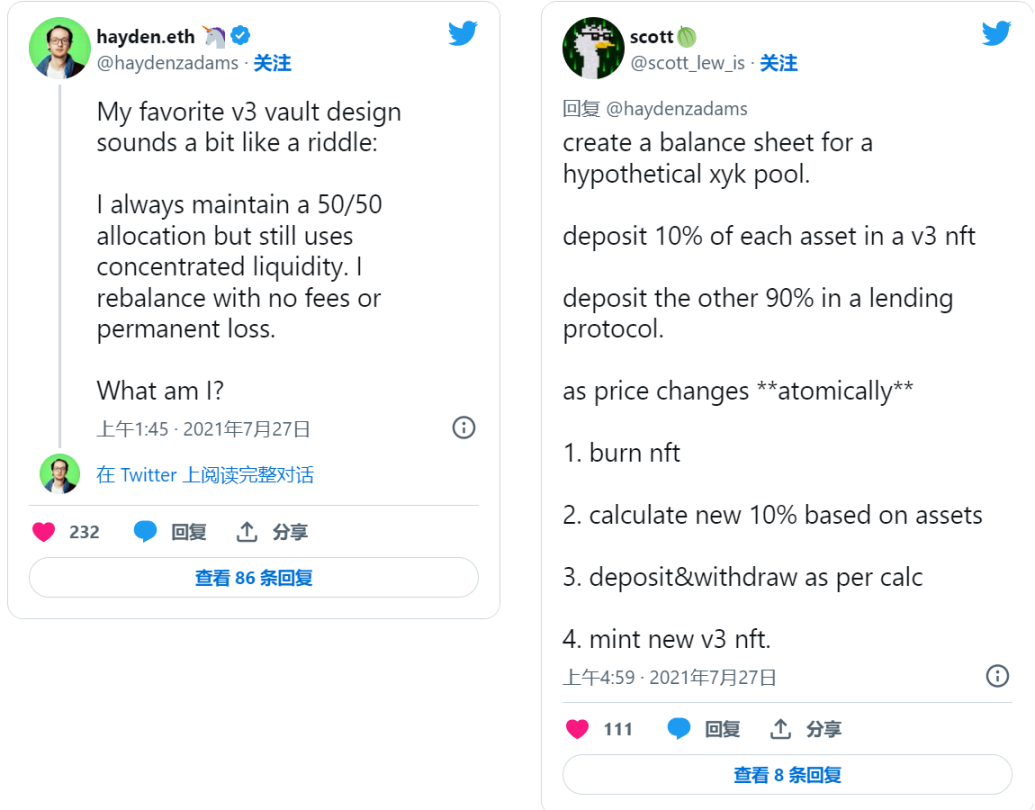

80-20Vaults 是Rage ETH perp 的LP 运行策略,其灵感来源于Hayde(Uniswap)和Scott(DeFi Pulse)发布的解决方案。在80-20Vaults 中,存入Rage Trade 协议中的流动性,80% 仍将维持在外部协议如Curve、GMX、Sushi 等中获得收益,最多为Rage Trade 提供20% 的集中流动性。

80-20Vaults 依赖三个核心操作:Rebalance PnL、更新范围和重置流动性。

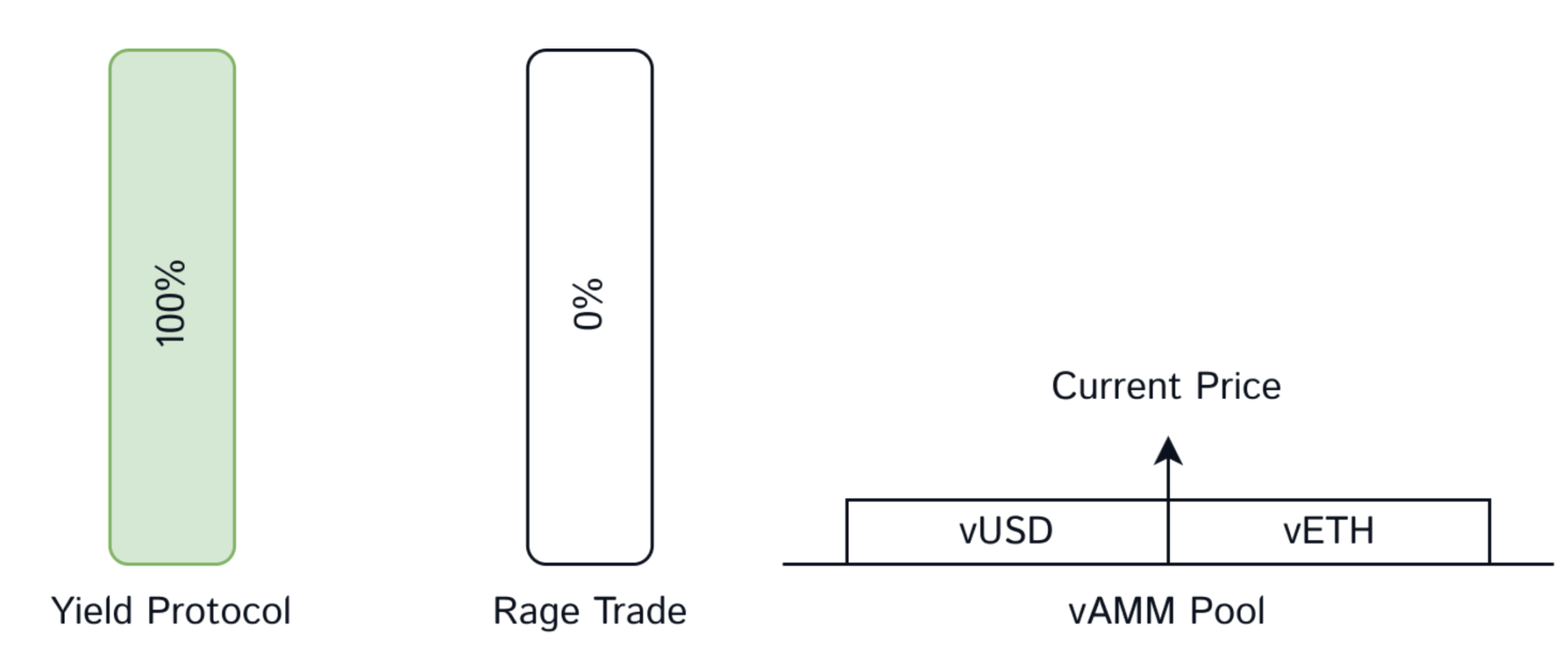

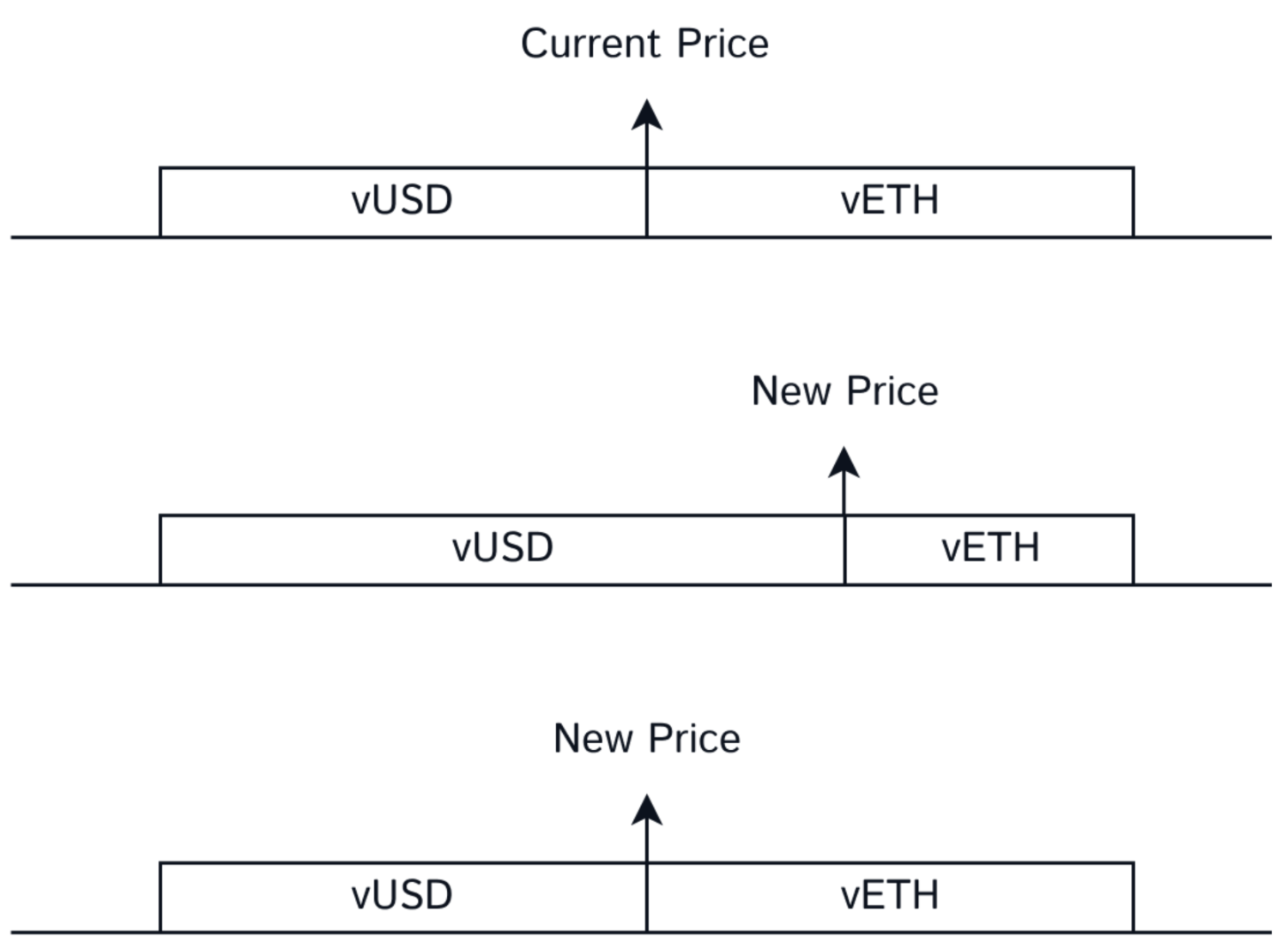

初试状态时,100% 的TVL 处于产生收益的LP 位置(在Rage 之外),金库提供围绕当前价值的集中流动性头寸(具有等量的vUSDC 和vETH)。

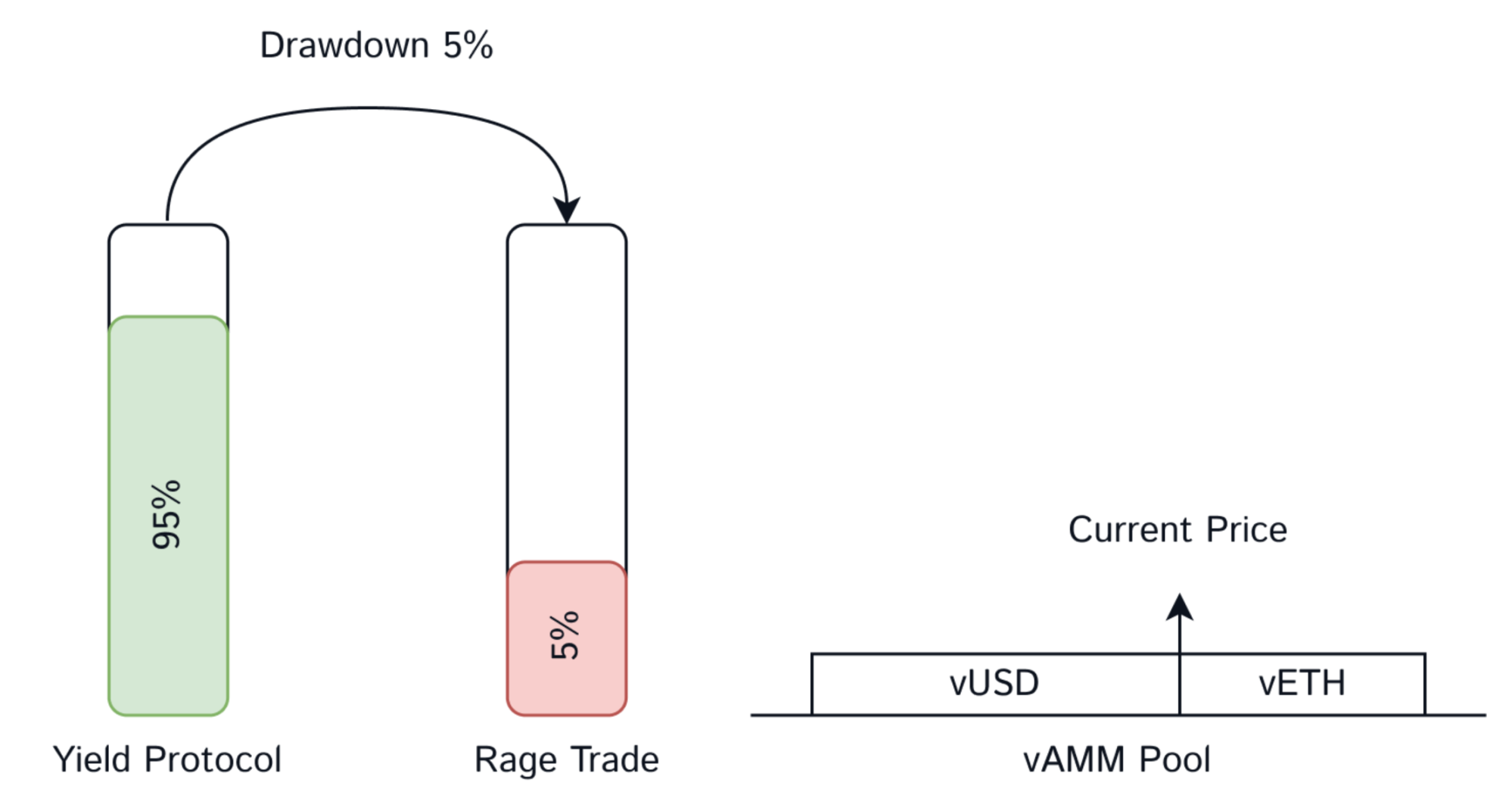

当ETH 价格变动时,LP 金库累积定向永续合约头寸。例如随着ETH 价格上涨,金库ETH 永续合约空头头寸开始增加(上涨相当于借入USD 买ETH)。Rebalance PnL 操作从这些头寸实现PnL,并将资产转移到可生成收益的服务中,最大限度地提高了资本效率,同时保持了足够的抵押率。

注:PnL 代表交易组合价值的逐日变化,通常使用以下公式计算:PnL = 今天的价值- 前一天的价值。

随着ETH 价格的变动,集中的流动性头寸可能会导致vETH 和vUSDC 失衡。通过更新范围操作,Rage Trade 会根据最新价格每日调整一次集中流动性的做市范围。

如果价格出现大幅波动,导致金库累积的LP 流动性超过20%,Rage Trade 将通过重置流动性操作,关闭保险库,并重新部署流动性。

每一个80-20Vaults 都可以接受不同的LP 头寸作为抵押品来提供Rage 的ETH perp 流动性。80-20Vaults 旨在Uniswap v2 中获得ETH-USD LP 收益的同时,为LP 头寸赚取额外收益。为了吸引所有可能产生收益的ETH-USD 资产,LP 将能从所有LayerZero 兼容链中回收流动性。

通过80-20Vaults,外部LP 头寸实际上可以通过为Rage Trade 提供流动性来获得额外收益如交易手续费、RAGE 代币激励等。并且其中80% 的资产是在隔离协议中,不存在清算风险,这一设计或许将吸引大批流动性。

80-20Vaults 虽冇有清算风险,但仍然面临两种形式的外生风险:

- Arbitrum 停机时间:如果Arbitrum 网络停机时间过长,金库收益可能会偏离预期的UNI v2 收益。

- 产生收益的资产风险: Curve 的Tri-Crypto 等产生收益的资产可能会经历自身的无常损失,这可能导致收益偏离UNI v2。

Delta Neutral Vault

Rage Trade 的Delta Neutral Vaults 是一组流动性智能合约,允许用户汇集资金,以delta 中立的方式在GMX 上提供流动性,同时在GMX 上赚取ETH 奖励。该保险库在链上运行,通过在两个独立的风险金库的帮助下对Aave 和Uniswap 进行做空,最大限度地减少对ETH 和BTC 的风险敞口。

两个独立的风险金库包括:

- Risk-Off Vault:允许用户存入可作为Aave 抵押品的USDC,同时根据资产利用率从GMX 赚取Aave 供应APR 和部分ETH 奖励。

- Risk-On Vault:通过GLP 赚取收益,同时抵消ETH 和BTC 的价格风险。由于ETH 和BTC 的比例在GMX 上可能会发生变化,因此金库会在每次重新平衡时更新未平仓空头。

Rage 的vAMM 如何运作?

Rage Trade 由通过虚拟自动做市商vAMM 设计的UNI v3 提供支持。UNI v3 vAMM 池持有虚拟代币例如:vETH-vUSDC,它们代表现货市场中基础代币即ETH-USDC。交易员和流动性提供者LP 使用虚拟代币在vAMM 上下交易订单。

Rage Trade 如何建立流动性和精准的资金费率?

Rage Trade 使用Omnichain Liquidity 和80-20 Vaults 为ETH perp 建立深度流动性,此外还设计了一种称为前瞻性指导的资金利率机制来确保资金利率与CEX 利率相匹配。当CEX 资金费率和Rage 资金费率不同时,前瞻性指导的资金利率机制允许治理模块在3 种资金费率计算方法之间切换,以保持费率接近公允价值。

资金费率机制专为UXD、 Lemma、Frax 等稳定币设计。这使稳定币发行人能够在赚取CEX 基础收益率的同时获得delta 中性perp 头寸即由ETH 抵押的1 倍空头头寸。

如何使用Rage Trade?

存款和取款

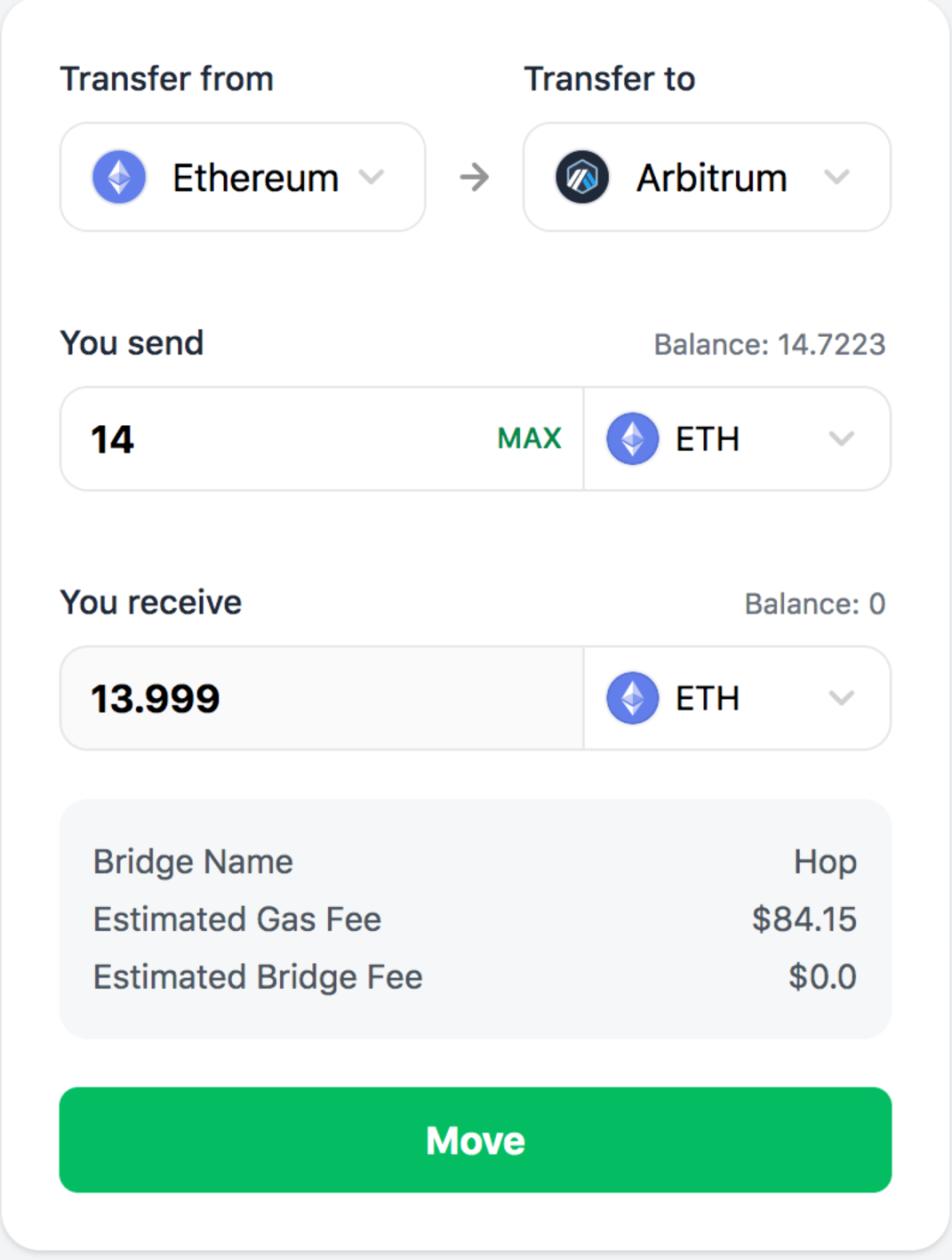

首先使用Fund Movr 将ETH 资产桥接到Arbitrum:

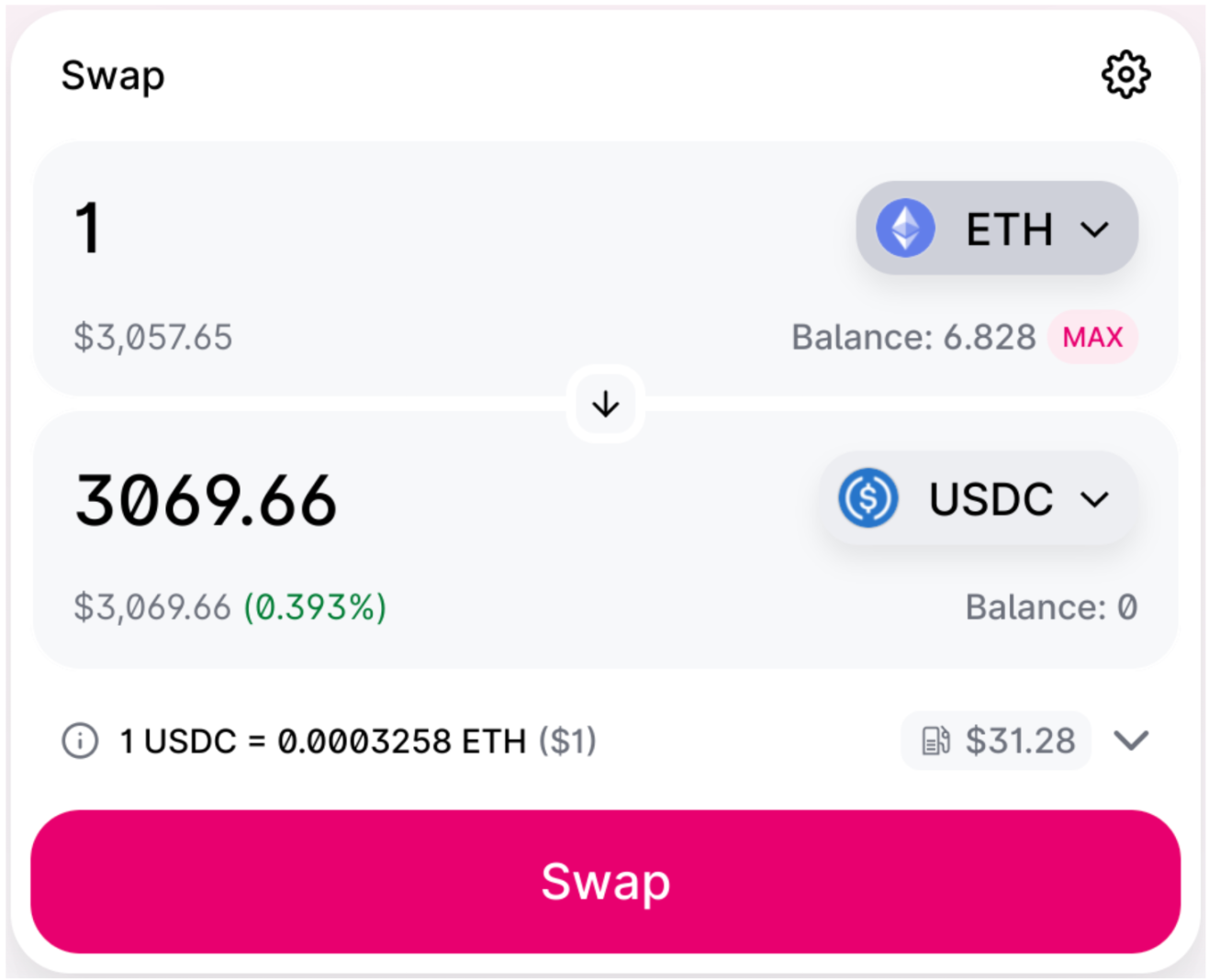

然后需要同时持有ETH 和USDC。用户需要通过USDC 余额在Rage 开交易头寸,同时需要ETH 来支付Gas 费用。可以选择用Uniswap 进行资产交换:

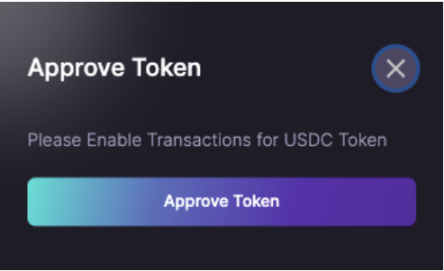

在Rage Trade 上添加USDC 代币

首先需要连接个人钱包:

然后添加USDC 代币:

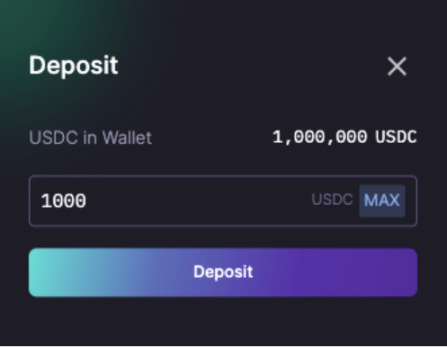

最后存入开仓所需要的USDC 金额:

建立多头头寸

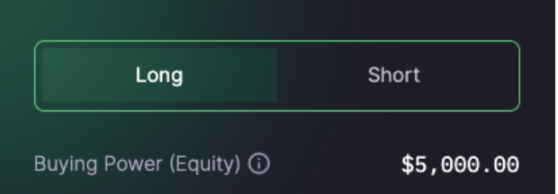

以建立多头头寸为例,分析如果在Rage Trade 上进行交易。

首先在交易界面选择做多,并确认交易资产:

然后输入想要做多的代币数量,交易界面会自动充值所需的USDC,并设置可接受滑点:

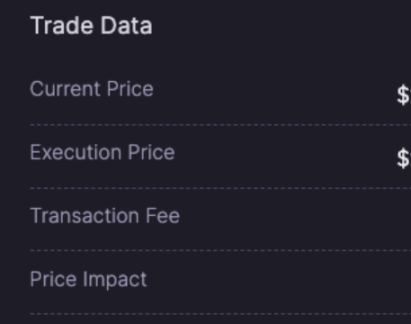

最后再点击Swap 来启动交易,并查看交易数据:

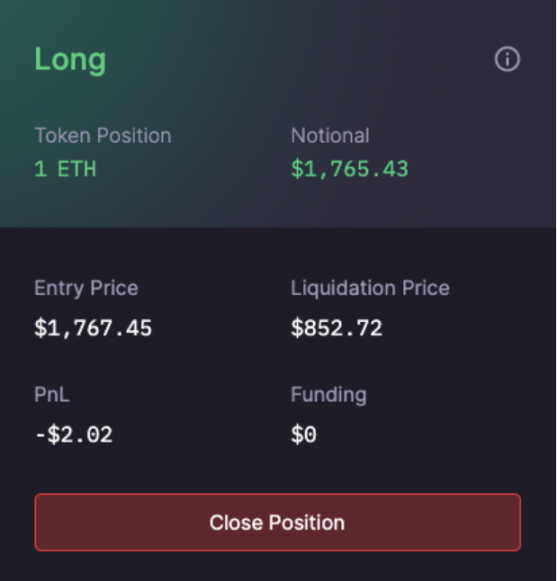

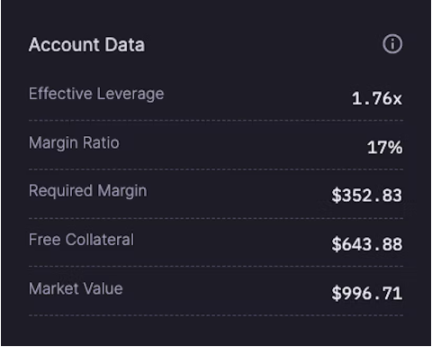

一旦交易被确认:持仓情况和账户数据将会显示在页面上。

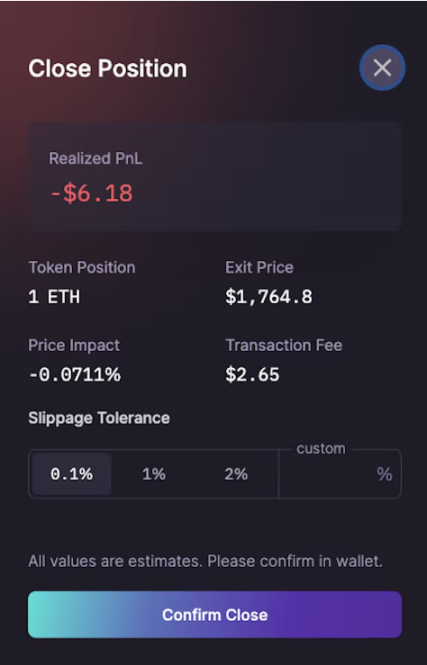

如果想要平仓,只需要点击Close Position 平仓按钮,在确认平仓前注意查看弹窗窗口。

团队信息

Rage Trade 官网并未披露团队信息,但可以从GitHub 库中找到与项目相关三位开发人员的帐号。其中名为0xDosa 的用户账号介绍显示他不仅是RageTrade 的核心开发者,还活跃在GMX 保险库和Strategy 保险库开发中。

主要竞品

以GMX 为代表的多方博弈模式

GMX 是一个基于Avalanche 和Arbitrum 的永续期货和现货协议,采用由ETH、USDC 等基础资产按照一定比例组成的GLP 指数代币提供流动性。GMX 具有零滑点、10bps 费用和高杠杆率等特点,能够以较低成本在网络上快速交易BTC、ETH、AVAX 等代币。

GMX 将期货原有的多空博弈的过程变成了多方、空方及GLP 持有者的三方博弈,简单来说就是如果交易者失败,则LP 获利;如果交易者获胜,则LP 失败。协议获利的主要来源是交易者在交易时扣除的借款费用,同时协议手续费的70% 会作为激励发放给LP。

与GMX 采用类似机制的协议还有Deri Protocol 等。

以Perpetual 为代表的vAMM 模式

Perpetual 在2020 年创建了虚拟AMM vAMM,成为链上Perp 的先驱。Perpetual v1 使用单币模拟x*y=k 恒定乘积模型。简单来说就是用户存入USDC 保证金,可以在虚拟流动性池中进行交易。以ETH-USDC 虚拟池为例,x 和y 分别代表虚拟池中ETH 和USDC 两类代币的数量,协议给定K 值。

vAMM 可以实现更便捷的流动性进出,并能支持杠杆交易和避免无常损失。Perpetual v2 整合了vAMM 机制与Uniswap v3 的聚合流动性,同时提供PERP 流动性激励和上线限价单功能。

与Perpetual 所采用vAMM 模型类似的协议还包括MCDEX、FutureSwap、Drift 等。

以dYdX 为代表的中央限价订单簿模式CLOB

dYdX 是一个基于L2 的衍生品交易所,提供类似于CEX 的包括永续合约、杠杆交易和借贷等多种衍生品服务。该协议旨在建立一个完全去中心化的衍生品交易所。

交易者在dYdX 上通过订单薄进行点对点交易,并使用资金费率机制平衡净头寸,与CEX 永续期货合约原理相似。订单薄系统可以提供更复杂的订单类型,但比较依赖做市商及提供流动性。

与dYdX 一样采用订单薄模型的协议还包括Injective、Mango Market 等。

小结

去中心化衍生品市场虽然已经出现诸如GMX、dYdX 和Perpetual 等具有不同机制且相对成熟的应用,但就其市场规模而言,仍有很大的发展空间。Rage Trade 通过创新性的80-20Vaults 设计,在提高资金效率和有效隔离部分风险的同时,仍能保持良好的交易体验。此外,Omnichain recycled liquidity 机制能够帮助其整合现有DeFi 零散流动性,为交易的深度提供了有效保障。因此Rage Trade 有望成为去中心化衍生品领域的一匹黑马。

参考资料官网资料文档资料Arbitrum 生态头部衍生品协议GMX 热度直上,再回顾其代币设计及潜在风险Arbitrum Summer 正在到来,这5 个创新项目值得关注首个整合全链流动性的Rage Trade 会是永续期货的黑马吗?

English

English

评论(0)

Oh! no

您是否确认要删除该条评论吗?