LD Capital:解析Pendle在质押业务上的创新与挑战

摘要:

文章来源:LD Capital

1、Pendle 现状

Pendle Finance 是部署在 Ethereum 和 Arbitrum 上的收益策略协议,在 2022 年底上线 v2 版本并更改经济模型,随后支持 LST 资产并上线 Arbitrum。如需了解更多基本面信息,可查看 LD Pendle 历史报告。

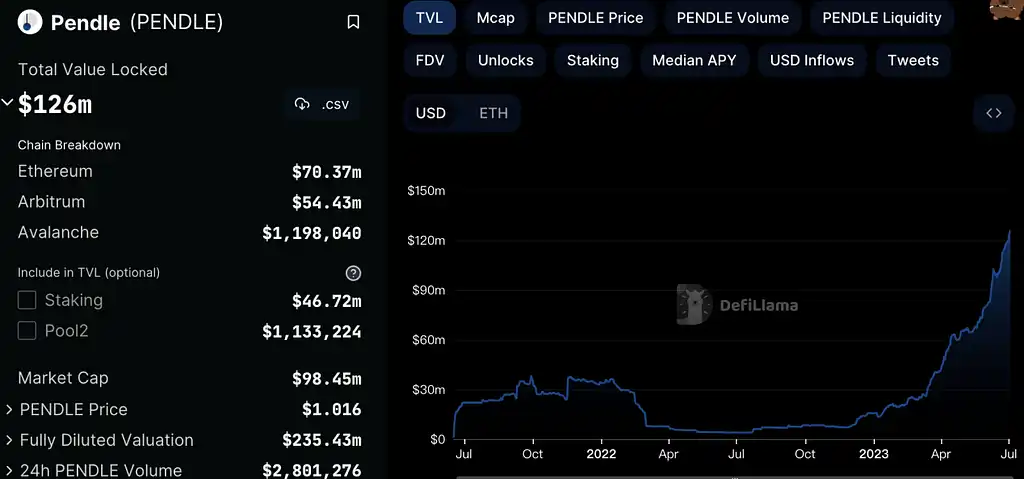

图:Pendle TVL

其 TVL 从 2022 年底开始持续增长,目前 TVL 已经突破 1.26 亿美元。

图:流动性分布(Million)

来源:LD Research

Pendle 协议内流动性主要来自于 LST 资产,GLP、稳定币和其他代币仅占其 TVL 的约 30%。GLP 的收入来源主要是交易者损益和协议费用的 70%,交易者损益和协议费用每天都在变化,收益率具有更高的博弈空间和可交易性。

LST 资产初始收益来自于 ETH PoS,而质押量变化、LSD 协议运行机制和平台费用存在差异,因此各个 LSD 平台收益率存在差距,但差距并不大,收益率通常维持在 4% 左右,收益率弹性变化小也决定了 LST 资产的收益率可交易性较差。Pendle 协议采取了 veToken 和 Gauge 投票模式进行流动性挖矿,因此 Pendle LST 池收益率可以达到 10%-30%。

图:Pendle 协议交易量

来源:app.sentio.xyz,LD Research

根据历史交易量数据,Pendle 协议的日交易量基本都低于 100 万美元。LSD 资产交易量占总交易量的 54.82%,GLP 历史交易量占总交易量 24.09%。GLP 的交易通常发生在市场行情较活跃的情况下,因此过去 1 天的交易中 GLP 占比达到了 51.29%。结合各类资产在协议中的 LTV 占比来看,GLP 收益率的博弈空间更大。

2、Pendle 经济模型代币分配

图:代币分配

来源:Pendle Docs,LD Research

目前团队、顾问和投资者部分都已经解锁完成。

在流动性激励部分,前 26 周每周分配 120 万个,之后每周减少 1.1%,直到第 260 周。第 260 周后最终每年通胀率为基于流通代币供应的 2%,每周流动性释放量保持在一个相对稳定的水平。根据团队描述,2022 年 10 月周释放量为 667,705(第 79 周释放量),目前大概在 113–117 周之间,周释放量约为 45 万枚。PENDLE 将持续长期释放。

图:PENDLE 周释放量

来源:LD Research

Pendle 于 2022 年 11 月引入了 veToken 模型,主要目的是为了提高协议的流动性。Pendle 的锁定时间从 1 周 -2 年之间不等。vePENDLE 持有者通过投票将奖励流引导至不同的池,激励投票池中的流动性。所有投票的快照会在周四 00:00 UTC 的每个周期开始时快照,每个池的激励率将相应调整。

vePENDLE 主要特点:

1)LST 资产发行方对 vePendle 贿赂的动机小。作为头部 DEX,资产发行方为了提高本协议资产在 Curve 中的流动性,通常会提供自身代币挖矿奖励并且贿赂 veCRV 投票增加 CRV 流动性挖矿激励。而 vePENDLE 的需求主要来自参与挖矿的 LP,缺乏来自资产发行方的强需求。

2)vePENDLE lockers 仅能参与进行投票的池子交易费用分配。

3)vePENDLE 持有者可分享 Yield Token (YT) 所产生收益的 3% 的费用。

4)vePENDLE 持有者可以分得所投票的 AMM 池 80% 的交易费。

图:PENDLE 质押情况

来源:Pendle Finance,LD Research

截至 7 月 3 日,PENDLE 锁定量为 3700 万枚,平均锁定时间为 392 天。

3、Penpie/Equilibria

Penpie 和 Equilibria 均是在 Pendle veToken 经济模型基础上提高 LP 收益的辅助协议,LP 不需要质押 Pendle 即可获得 Pendle 挖矿 boost 收益。两者的业务模式并无太大区别。

Penpie

协议目前支持以太坊主网和 Arbitrum。

用户可通过 Penpie 将 PENDLE 转换为 mPENDLE,协议则收集来的 PENDLE 质押为 vePENDLE 为 LP 实现挖矿 boost。Boost 收入将 83% 分配给 LP,12% 分配给 mPENDLE holder,5% 分配给 vlPNP。团队计划将 vePENDLE 权益中的 YT 奖励的 17% 分配给 Bribe 市场,但目前仍未上线。

表:收入分配

PNP 是 Penpie 的治理代币,用户通过锁定 PNP 代币可以按 1:1 的比例获得 vlPNP。持有 vlPNP 可赚取协议分配收入并参与治理。一旦用户将其 PNP 代币锁定为 vlPNP 就会进入默认锁定状态,锁定期时长不受限制。用户必须「开始解锁」才能进入 60 天的冷却期。在冷却期间 vlPNP 持有者可继续赚取被动收入但无法参与投票。60 天期限结束后,用户可以将其 vlPNP 完全解锁为 PNP。冷却期第一天的惩罚成本为用户锁定的 PNP 代币总量的 80%,并将随着时间的推移非线性下降。

Equilibria

Equilibria 的业务模式和 Penpie 基本一致,同样是帮助 Pendle LP 实现无需质押 PENDLE 实现挖矿 boost。Pendle 质押为 ePendle 后不可逆转。用户需要将 EQB/xEQB 锁定为 vlEQB 来获得协议费用和投票权。xEQB 可转换为 vlEQB,团队计划将 xEQB 集成至其他协议,但目前来看没有太多用例。

图:Equilibria 架构

来源:Equilibria docs,LD Research

通过 Equilibria 实现挖矿 boost 后,77.5% 分配给 LP,12.5% 分配给 ePendle holder,7.5% 分配给 vlEQB holder,Treasury 获取 2.5%。每个角色分配的收入比例有设定其范围。

表:收入分配

协议数据

图:PENDLE 锁定数据

来源:dune.com,LD Research

*dune 数据作为参考(停滞在 6 月 28 日),与协议官网当前数据存在出入。

根据官网数据,截至 7 月 4 日,Penpie PENDLE 锁定量为 7.45M,Equilibria 锁定量为 7.54M。虽然 ePENDLE 和 mPENDLE 和 PENDLE 都是按照 1:1 兑换,但 Equilibria 在 6 月 19 日后宣布将暂停 ePENDLE/PENDLE 的流动性池,原计划表示将推迟 2 周或更长时间,目前从社区动态来看,团队还未给出确定时间,而 mPendle 则上线了 Wombat,但兑换比例大约为 1:0.72,磨损严重。

表:Penpie vs Equilibria

来源:LD Research

相较于 Equilibria,Penpie 将更大一部分 boost 收益分配给了 LP,对 LP 更为友好,为 LP 保留了更多的收益。在相同条件下,LP 会更愿意选择 Penpie。

从数据面来看,Pendle 协议 TVL 稳步增长,基本面逐步夯实。而风险点在于目前 PENDLE 代币持续排放,无论是 PENDLE 协议还是 Penpie 和 Equilibria 都无法长期保持高 APR,因此难以持续吸引用户质押 PENDLE。并且目前有大量的 ePENDLE 和 mPENDLE 由于无池子或脱锚而无法卖出,都是隐性抛压。

English

English

评论(0)

Oh! no

您是否确认要删除该条评论吗?