Coinbase参投,Mountain Protocol为何入局稳定币?

摘要: USDM是Coinbase选中的第二个USDC吗?

撰稿:Kaori、Sharon,BlockBeats

编辑:Jack,BlockBeats

今年以来,加密货币市场上关于稳定币的讨论似有破圈之态。OpenAI 创始人 Sam Altman 宣布创建 Worldcoin 后,加密货币行业加速破圈进入更大范围的主流视野;而支付巨头 PayPal 宣布发行稳定币 PYUSD,又搅起了稳定币市场的浑水。

而就在 9 月 11 日,稳定币赛道又多了一位玩家。据公开消息显示,美元稳定币 USDM 发行商 Mountain Protocol 宣布完成种子轮融资,Castle Island Ventures 联合创始人 Nic Carter 领投,Coinbase Ventures、Nansen CEO Alex Svanevik、New Form Capital、Daedalus、OpenZeppelin CEO Demi Brener 等参投。据悉,当前 USDM 尚未正式发售。

2023 年了,稳定币赛道还在不断涌入新玩家。而这家 Mountain Protocol 又有怎样的魅力,吸引到包括 Coinbase Ventures 等在内的投资机构的关注?USDM 稳定币又有怎样的不同之处?BlockBeats 接下来将详解 Mountain Protocol 背后的门道。

APY 5 % 的 USDM

当前稳定币赛道主要分为三大类:中心化稳定币、算法稳定币和去中心化稳定币。Mountain Protocol 的 USDM 代币就是一种 ERC20 变基的算法稳定币,可以通过智能合约来调整代币总供应量和持有者代币余额,保持 USDM 价格在一个目标价格附近。

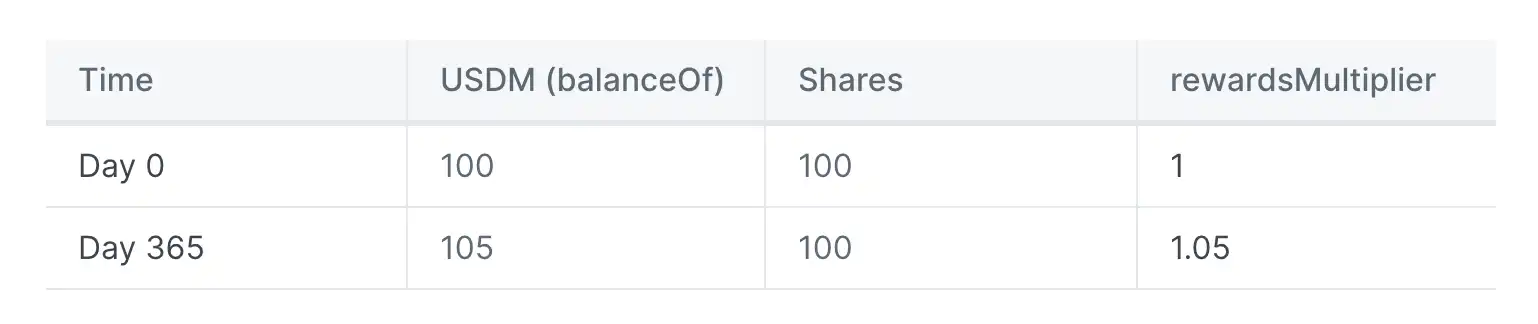

USDM 以平均期限不超过 3 个月或更短的短期美国国债 (T-Bills) 为抵押,不同之处在于 USDM 以再贴现的形式每天为用户提供奖励,目前年化率为 5%,如果用户在 rewardMultiplier(是每日再贴现的总和,为用户累积收益)为 1.00 时购买了 100 USDM,那用户将获得 100 股 USDM。如果当年的平均 APY 保持在 5% 不变,则该用户现在将拥有 105 USDM。

图片来源:Mountain Protocol官方文档

再贴现机制与 Lido Finance 的 stETH 非常相似。但 USDM 存在已知的集成挑战,为了解决这个问题,以及让 USDM 持有者在不放弃奖励的情况下与 DeFi 完全兼容,Mountain Protocol 团队将在 USDM 上构建一个包装器,称为 wUSDM。

Circle CEO Jeremy Allaire 曾表明 70% 的 USDC 采用来自美国之外是因为人们只是想把他们的储蓄以美元计价,Mountain Protocol 团队似乎也意识到了这一点,即 USDM 要瞄准的是美国以外的市场。

获 BMA 许可的数字资产协议

Mountain Protocol 是获得了百慕大金融管理局(BMA)许可的数字资产协议,这个 BMA 今年在加密货币法律领域被频频提及,Coinbase 于 5 月 2 日获得百慕大金融管理局的监管许可证批准推出国际交易平台,Bitget 交易平台也紧随其后表示正在申请百慕大地区的加密业务牌照,以提升其在全球市场的合规水平。为何 Mountain Protocol 也选择了百慕大?

Mountain Protocol 联合创始人 Martin Carrica 来自阿根廷,当地极不稳定的货币市场让 Martin 很早就对比特币产生了兴趣。随后他在麦肯锡公司做过顾问、还创办了金融科技行业服务商 Nalu 推出 IEO 支票账户服务。而之所以开始进入稳定币领域是意识到在新兴市场,拉丁美洲、非洲和亚洲等地,获取美债收益的途径相对匮乏。

但构建一个既能保留现有稳定币的核心价值观,同时又能提供收益、提供无需许可的功能并连接到传统金融系统的稳定币,这需要获得许可并受到监管。

美国并没有为 Mountain Protocol 提供这个机会。于是他们开始寻找海外机会。在欧洲和一些太平洋岛国考察之后,Mountain 团队发现,百慕大在几年前通过了一项名为「数字资产商业法案」的加密法规,这项法案在审批公司方面非常严格,合规项目申请需要团队的资质审核、业务评估、以及必须在当地有一位高级代表和一位独立董事,还需要 KYC。

百慕大是一个靠金融服务为生的岛屿,其金融行动特别工作组(FATF)的排名比美国还要靠前。也因为其再保险等金融业务的声名远扬,让越来越多的加密机构青睐于此。因此,选择百慕大,是 Mountain Protocol 合规的第一步,也是其在加密世界探索的第一站。

USDM 是 Coinbase 选中的第二个 USDC 吗?

Mountain Protocol 种子轮融资名单里除了智能合约之父、Castle Island Ventures 联合创始人 Nic Carter 的名号,最亮眼的莫过于 Coinbase Ventures。

自 SEC 对 Coinbase 提起诉讼以来,多个州迅速加入了对 Coinbase 交易和质押服务的打压行动。Coinbase 2023 年第二季度交易量较上一季度降幅为 37%,交易收入也下滑,并首次被「订阅和服务」这一收入来源超过。

而「订阅和服务」占比最大的利息收入(interest income)中,有 1.51 亿美元收入来自 Coinbase 持有的 USDC,占总收入的 75%。Needham & Company 分析师 John Todaro 认为,Coinbase 的 USDC 利息收入很大程度上受益于此前就 USDC 稳定币储备金与 Circle 达成的收入分成协议,虽然 USDC 的市值跌落导致 Coinbase 的利息收入下降,但美联储的加息所产生的收益又可以抵消一部分亏损。

相关阅读:《靠美债养活的 Coinbase,还在续命路上》

交易量的下降给 Coinbase 带来了巨大的营收压力,这意味着 Coinbase 需要积极寻找其他的收入来源,而不仅仅是依赖于加密市场的涨跌和波动。今年 8 月 Coinbase 入股 Circle,如今又投资了一家稳定币新秀,这与 Coinbase 的收入战略调整不无关系。

图片来源:Coinbase官网

Coinbase CEO Brian Armstrong 前不久分享了他在加密领域最感兴趣的 10 个想法,其中 RWA 这一条赛道就提到了 Mountain Protocol。他表示「像 USDC 这样以 1:1 的比例支持的法定货币稳定币是最早的在链上实现的现实世界资产。我们相信随着时间的推移,许多形式的资产可以和将会在开放的、无许可的区块链网络上实现,从而创造出新的具备编程能力、可组合性、全球 24/7 流动性以及信任最小化结算等特点的金融基础设施。」

相关阅读:《简析 Coinbase 创始人关注的十大领域:链上声誉、链上广告、RWA 等》

尽管,我们尚不清楚 Coinbase 是否和 Mountain Protocol 达成了收益协议,但如果 USDM 未来通过国库券获得大额收益,Coinbase 也将分得一杯羹。

稳定币市场终局未到

不光大型交易平台离不开稳定币,Mountain Protocol 此时入局稳定币,瞄准的也是市场上那些不得不使用美元但却无法便捷获取美元的第三世界。稳定币早已不是只由交易者所把控的金融工具,而是已经成为一个不可或缺的 DeFi 超级应用。

2022 年,稳定币在链上结算的金额超过 11 万亿美元,使 PayPal(1.4 万亿美元)处理的交易量相形见绌,几乎赶上了 Visa(11.6 万亿美元)的支付交易量,并达到了美国自动清算系统(ACH)结算交易量的 14%,以及美国联邦储备电汇系统(Fedwire)结算交易量的 1% 以上。

相关阅读:《全球稳定币用户加一起,已经打造了美国第五大银行》

大约每周有 500 万个区块链地址发送稳定币,这个数字为全球用户定期与稳定币交互提供了一个非常粗略的代理指标。稳定币的使用已经与加密货币交易平台的交易量脱钩,这表明大量的稳定币交易量可能是由非交易/投机活动驱动的。

稳定币的供应量在五年前不到 30 亿美元,如今已经超过 1250 亿美元(峰值时超过 1600 亿美元),并且表现出较强的抗风险能力。与整个加密市场市值相比,稳定币市值从峰值下跌了约 24%,而加密市场总市值下跌了约 57%。这说明稳定币有很强的抗风险韧性,尽管出现过黑天鹅事件,但稳定币仍在不断崛起,目前仍处于全球采纳的早期阶段。背靠 Coinbase,USDM 的推出,将如何搅动稳定币市场,我们拭目以待。

English

English

评论(0)

Oh! no

您是否确认要删除该条评论吗?